Oké, dus je wilt verder gaan dan alleen een wereld-ETF of geld op je spaarrekening? Mooi, dan heb je al een belangrijke stap gezet. Maar hoe nu verder?

Met zoveel mogelijkheden en risico’s is het verstandig om eerst goed na te denken voordat je begint. Ten eerste door je beleggingshorizon en doel te bepalen.

In dit artikel geef ik jou zes stappen hoe je zelf een portfolio kan samenstellen:

- Doel, tijd en risicobereidheid bepalen

- Kies waarin je wilt beleggen

- Zet een geraamte op papier

- Het geraamte vullen

- De daadwerkelijke transacties maken

- Je portfolio bijhouden en evalueren

Stap 1: Doel, tijd en risicobereidheid bepalen

Ga eerst na wat je precies wilt bereiken. Wil je bijvoorbeeld eerder met pensioen? Een bepaalde dure aankoop doen? Of juist kapitaal behouden? En de vraag die daar meteen op volgt: wanneer wil je dit doel behalen?

Om verder te gaan met het eerste voorbeeld: wanneer wil je met pensioen gaan? Het maakt daarbij nogal een verschil of je 20 of 55 bent. De tijd tussen vandaag en het behalen van je doel noemen we je ‘horizon’. Ga dus na hoelang je horizon is.

Hoe langer je horizon, hoe meer risico je in theorie kunt nemen. Sterker nog: met een lange horizon is het in de eerste jaren eigenlijk vooral hopen op lagere koersen. Een crash is bijvoorbeeld van harte welkom. Een mooie kans om voordelig bij te kopen!

Met een korte horizon is dit precies het tegenovergestelde. Een crash is dan funest. Het is bij het samenstellen van je portfolio dus belangrijk om hier rekening mee te houden.

Nachtrust is een belangrijk iets, dus ga goed na welke volatiliteit je aankunt.

We weten nu waar we accenten kúnnen leggen. Maar het is ook vooral belangrijk om eerst even naar jezelf te kijken. Want misschien voelt het voor jou helemaal niet goed om veel risico te nemen, ook al zou dat theoretisch kunnen.

Stap 2: Kies waarin je wil beleggen

Nu je weet hoelang je horizon is en waar je je goed bij voelt, is het tijd om te kijken naar de assets (lees: beleggingscategorieën). Hier een lijst die ik zo veel mogelijk heb ingedeeld van risicovol naar minder risicovol:

- Crypto

- Bitcoin

- Ethereum

- Altcoins

- Aandelen

- Waardeaandelen

- Groeiaandelen

- Dividendaandelen

- ETF’s

- Grondstoffen

- Goud

- Zilver

- Olie

- Vastgoed

- Obligaties

- Staatsobligaties

- Bedrijfsobligaties

- Cash

In feite is de lijst oneindig lang te maken, maar dit zijn de meest gangbare keuzes.

Stap 3: zet een geraamte op papier

Nu kun je beginnen met het opzetten van je geraamte. Maak gewoon verschillende kopjes met een percentage waar je je goed bij voelt.

Om meteen de twee uitersten te pakken:

- Lange horizon, hoger risico: Bijvoorbeeld: 20% crypto, 40% groei, 20% waarde, 20% ETF

- Kortere horizon, lager risico: Bijvoorbeeld: 30% waarde, 20% cash, 20% obligaties, 20% goud

Zelf ben ik nu 40, met een horizon van 20 jaar en een vrij gemiddelde risicobereidheid. Mijn verdeling is nu grofweg:

- 35% ETF

- 25% Waarde

- 20% Groei

- 10% Goud

- 10% Crypto

Maak het niet moeilijker dan het is. Houd in je achterhoofd dat je portfolio niet in beton gegoten is. Maak vooral een richtinggevende opzet. Later kun je altijd nog bijschaven.

Stap 4: het geraamte vullen

Nu je geraamte staat kun je beginnen met vullen. Hierbij heeft elke ‘asset class’ zijn eigen opties, mogelijkheden en uitdagingen. Ik bespreek ze hier 1 voor 1:

Crypto

Voor een langetermijnportfolio kom je al snel uit bij Bitcoin en Ethereum. Hou je van een gokje of wil je wat actiever handelen? Dan kunnen altcoins een leuk extraatje zijn.

Het onhandige is dat je crypto vaak niet via je aandelenbroker kunt kopen. Althans, niet als je ze in eigen beheer wilt hebben. Dan kom je toch al snel uit bij een platform als Coinbase of Bitvavo.

Een andere optie is in crypto beleggen met ETP’s.

Aandelen

Als het goed is, heb je binnen je aandelenselectie al een geraamte neergezet. Wat wil je ongeveer in groeiaandelen, waarde en ETF?

Om bij de losse aandelen te beginnen: hier haal ik graag een les van beleggingsgoeroe Peter Lynch aan. Hij adviseert om vooral bij bedrijven te beginnen die je kent. Bijvoorbeeld van diensten of producten die je gebruikt of merken die jij zelf echt cool vindt. Zo snap je eerder de kern van het bedrijf en zal je minder snel in paniek verkopen.

Daarnaast is het belangrijk om naar andere metrics te kijken: denk aan marges, groei, concurrentievoordeel, management, de huidige prijs van het aandeel, etc. Ja, losse aandelen koop je niet zomaar. Om hier structureel de markt te verslaan, is een stuk kennis en onderzoek onmisbaar.

Gelukkig hebben we ETF’s. Hier volg je bijvoorbeeld een index, de wereldeconomie of een thema. Een ETF als de NASDAQ gaat ook nog eens als een speer, maar ook een Wereld-ETF is echt niet zo makkelijk te verslaan. Het is dan ook echt niet gek een flink deel van je aandelenportefeuille in ETF’s te stoppen.

Welke ETF’s je het best kunt kiezen? Door te wedden op het snelste paard.

Het Beste Paard

In de serie Het Beste Paard vergelijken we meer dan 60 populaire beleggings-thema's, sectoren, ETF's en assets met elkaar om te zien wat nu de verschillen zijn in historische rendementen en risico's.

Goud en zilver

Sinds mensenheugenis gebruiken wij, de mensheid, goud en zilver als waardemiddel binnen ons financiële systeem. En dit lijkt zo snel niet te veranderen.

Traditioneel worden zilver en vooral goud gezien als ideale middelen om waarde op te slaan. Bijvoorbeeld om te ontsnappen aan de effecten van inflatie. Dit is dan ook de voornaamste reden om goud of zilver op te nemen in je portefeuille.

Je hebt verschillende mogelijkheden om in goud of zilver te beleggen. Je kunt het fysiek kopen en in een kluis stoppen (thuis of ergens anders). Maar ook een ETF is een optie.

Vastgoed

Met een grote portemonnee kun je denken aan het kopen van een (vakantie)huis of appartement om dat vervolgens te verhuren. Een wat laagdrempelige (en goedkopere!) optie is investeren in Real Estate Investment Trusts (REITs). Met een REIT beleg je in het onroerend goed dat het bedrijf bezit. De opbrengsten hiervan (lees: huurinkomsten) worden dan aan jou uitgekeerd in de vorm van een dividend.

Denk hierbij na welk type vastgoed je interessant vindt. Zo heb je bijvoorbeeld Aedifica in België die zich richt op zorgvastgoed, of Wereldhave die zich vooral richt op commercieel vastgoed. Je kunt zo zelf je accenten bepalen.

REITs zijn gewoon verkrijgbaar via je broker. Het hele proces van aanschaf werkt precies zoals bij een aandeel. Je broker legt je mogelijk wel een korte toets voor om te checken of je weet wat je gaat kopen.

Vastgoed wordt over het algemeen gezien als stabiel en veilig, maar dat is maar deels waar. Grote renteschommelingen kunnen het rendement behoorlijk beïnvloeden. Een hoge rente is slecht nieuws voor vastgoed.

Obligaties

Een obligatie is een lening die je verstrekt. In ruil daarvoor krijg je rente. Een obligatie lijkt daarmee vrij veilig. Ze worden traditioneel dan ook gezien als schokdempers voor je portfolio, om zware klappen op de beurs op te vangen.

Toch zijn obligaties zeker niet zonder risico. Als de rente sterk daalt en de inflatie oploopt, kan een obligatie minder waard worden. Zeker als de inflatie hoger ligt dan de rente die je krijgt.

Voor jonge beleggers lijken obligaties dan ook niet heel interessant. De upside is beperkt en de downside kan nog best negatief verrassen. Ben je meer gericht op waardebehoud? Dan kan een obligatiedeel prima binnen je portfolio passen. Je kunt kiezen uit staatsobligaties, bedrijfsobligaties of obligatie-ETF's.

Hierbij moet je goed kijken naar de looptijd van de obligatie en de rating van de verstrekker (met andere woorden: hoeveel risico is er dat de verstrekker de lening niet terugbetaalt?).

Cash

Een beetje cash achter de hand is nooit weg. Hoeveel dat moet zijn, bepaal je zelf. Ten eerste is het natuurlijk goed om een noodpotje aan te leggen. Alles daarboven geeft je flexibiliteit om op gunstige momenten investeringen te kunnen doen.

Het geld hoeft ook niet helemaal stil te staan. Zet het bijvoorbeeld op een spaarrekening of bij een broker met een hoge rente. Het loont daarbij om verder te kijken dan de grote bekende Nederlandse banken.

Stap 5: de daadwerkelijke transacties maken

Je kunt nog zo’n mooie lijst samenstellen; dat betekent niet dat je zomaar alles moet aanschaffen. Hier zijn vele verschillende aanpakken en het is lastig om hierin te adviseren. Ik zou je dit willen meegeven:

- Denk contrair, kijk dus niet alleen naar wat nu hot is, maar juist ook naar wat nu slecht ligt.

- Ga je voor losse aandelen? Begrijp de waardering van het bedrijf en of het op deze waardering interessant is om in te stappen. Op onze site vind je verschillende bedrijfsanalyses om daarbij te helpen!

- Koop elke maand wat en bouw zo stap voor stap je portfolio op. Bijvoorbeeld: een maandelijks deel van je salaris plus een deel van je kapitaal dat je wilt investeren.

Stap 6: je portfolio bijhouden en evalueren

Zo, dan ben je nu klaar... Nee hoor, dit is pas het begin! Een portfolio is nooit klaar. Je zult zien dat naarmate je meer leert, je je strategie vast nog een paar keer omgooit. Daarnaast verkort in de loop van de tijd je horizon en is het sowieso goed om je portfolio hierop aan te passen.

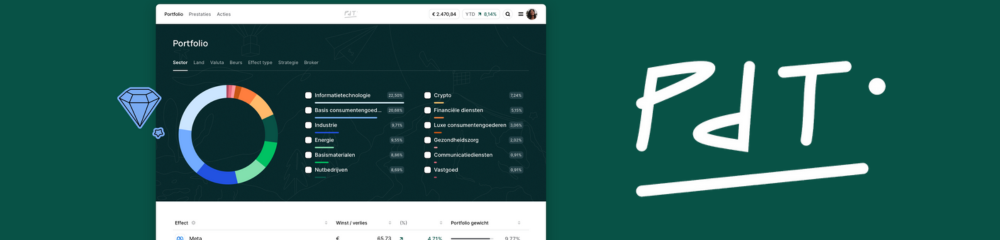

Als je handig bent in Excel kun je vast een mooi overzicht bouwen. Zelf zweer ik bij de Portfolio Dividend Tracker (PDT):

Wij maken gebruik van de Portfolio Dividend Tracker om inzicht te krijgen in onze portfolio's. Deze Nederlandse tool geeft ons talrijke inzichten over onze prestaties en is ontzettend makkelijk in gebruik.

Deze tool geeft je een heel volledig overzicht van je prestaties. Denk aan dividend, rendement (vergeleken met andere indexen), waardegroei, etc. Er komen steeds nieuwe functies bij waardoor de tool steeds meer inzicht geeft.

Nou, dat was een hele reis! Hopelijk geven deze zes stappen je genoeg handvatten om een mooi en passend portfolio te bouwen.

Heb je nog aanvullende vragen? Laat het weten via onze Discord of Twitter. Heel veel succes!