Iedere dinsdag zorg ik ervoor dat er een verrassend en aantrekkelijk aandeel als deepdive-analyse op dit platform verschijnt. Die analyses zijn exclusief voor DLT PLUS-leden, simpelweg vanwege de waarde die je eruit haalt.

Voor een tientje per maand krijg je minimaal vier analyses van interessante aandelen, waaronder zelfs potentiële multibaggers die in vijf jaar 5x kunnen gaan.

Voor vandaag geef ik graag een inkijkje in de 'deepdive'-aandelen die ik nog steeds aantrekkelijk vind. Sommige aandelen hebben al een flinke opmars meegemaakt. Zo is Fiverr al 50% gestegen sinds de analyse. Maar zelfs met een paar mooie prestaties zie ik fundamenteel ruimte voor verdere groei.

Dit zijn vijf aandelen die dit jaar als deepdive op DLT zijn geplaatst en waarvan ik nog steeds denk dat ze een aantrekkelijke kans bieden.

Key summary

Dit zijn drie belangrijke conclusies uit het artikel:

Airbnb (ABNB)

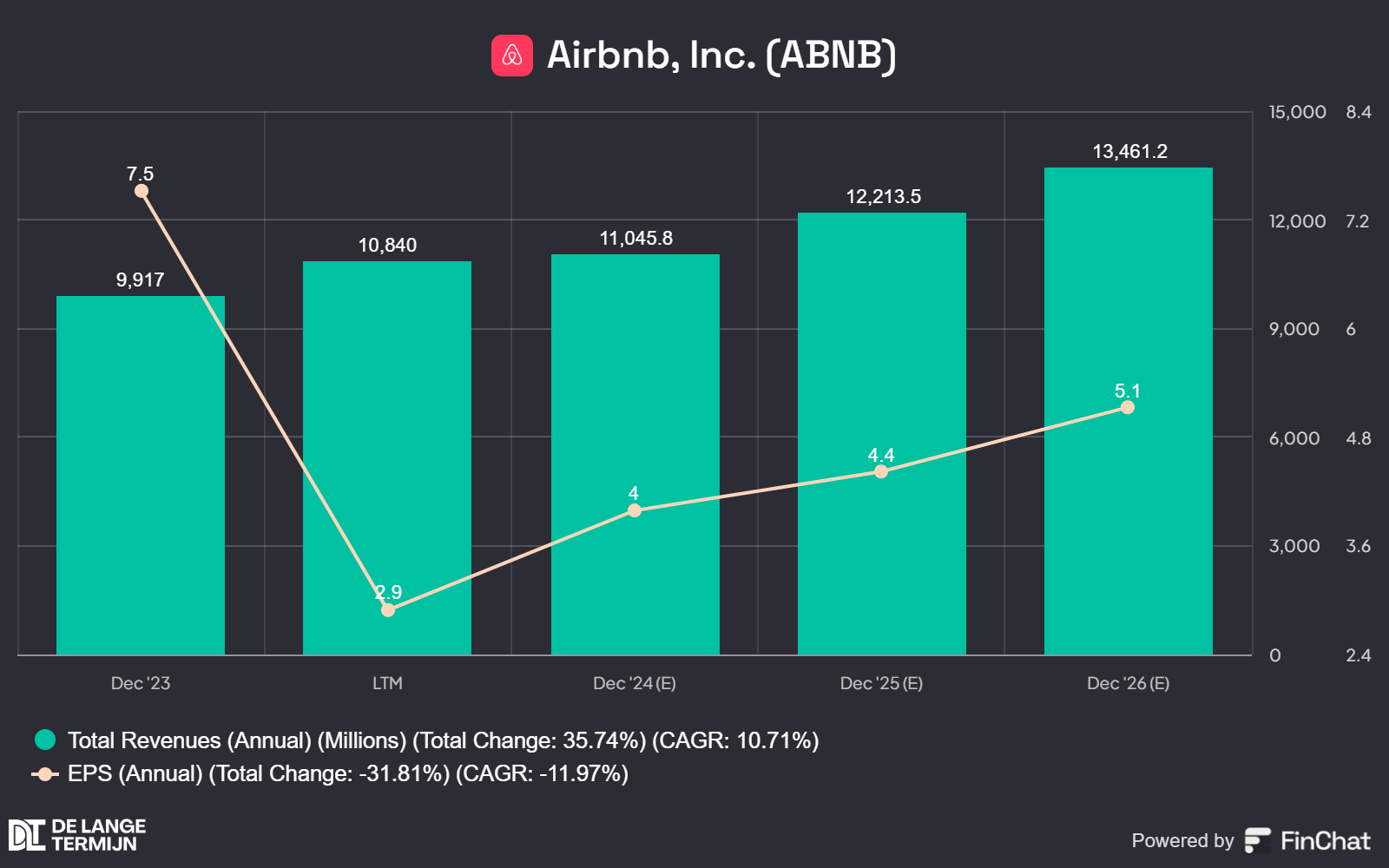

We starten met een van de bekendste aandelen op deze lijst: Airbnb, een platform waar mensen hun huis of kamer kunnen verhuren aan reizigers. Dit aandeel staat al tijden op mijn lijst vanwege de uitstekende marges, dominante positie in de markt en sterke winstgevendheid. Een absolute cashcow.

Het verdienmodel is simpel: Airbnb pakt een percentage van elke boeking. Het bedrijf groeit flink en heeft een sterke merknaam, maar worstelt nog met winstgevendheid en regelgeving in sommige steden.

"Ik denk dat Airbnb een prima aanwinst kan zijn in een solide, langetermijnportfolio voor beleggers"

Airbnb ziet de komende twee jaar hun winst-per-aandeel iets teruglopen; dit is al redelijk zichtbaar in hun waardering. Met 18,2x de toekomstige EV/FCF beschouw ik het aandeel als aantrekkelijk.

| Airbnb | Per nov 2024 |

|---|---|

| Waardering (EV) | $74 Bln |

| Verwachte omzetgroei 2Y (CAGR) | 10,7% |

| Verwachte EPS-groei 2Y (CAGR) | -20,4% |

| Forward EV/Sales | 6,5x |

| Forward EV/FCF | 18,2x |

📈 De koers staat in de rode cijfers dit jaar, met -1,3%.

Lees hier de volledige analyse, exclusief voor PLUS-leden:

Clear Secure (YOU)

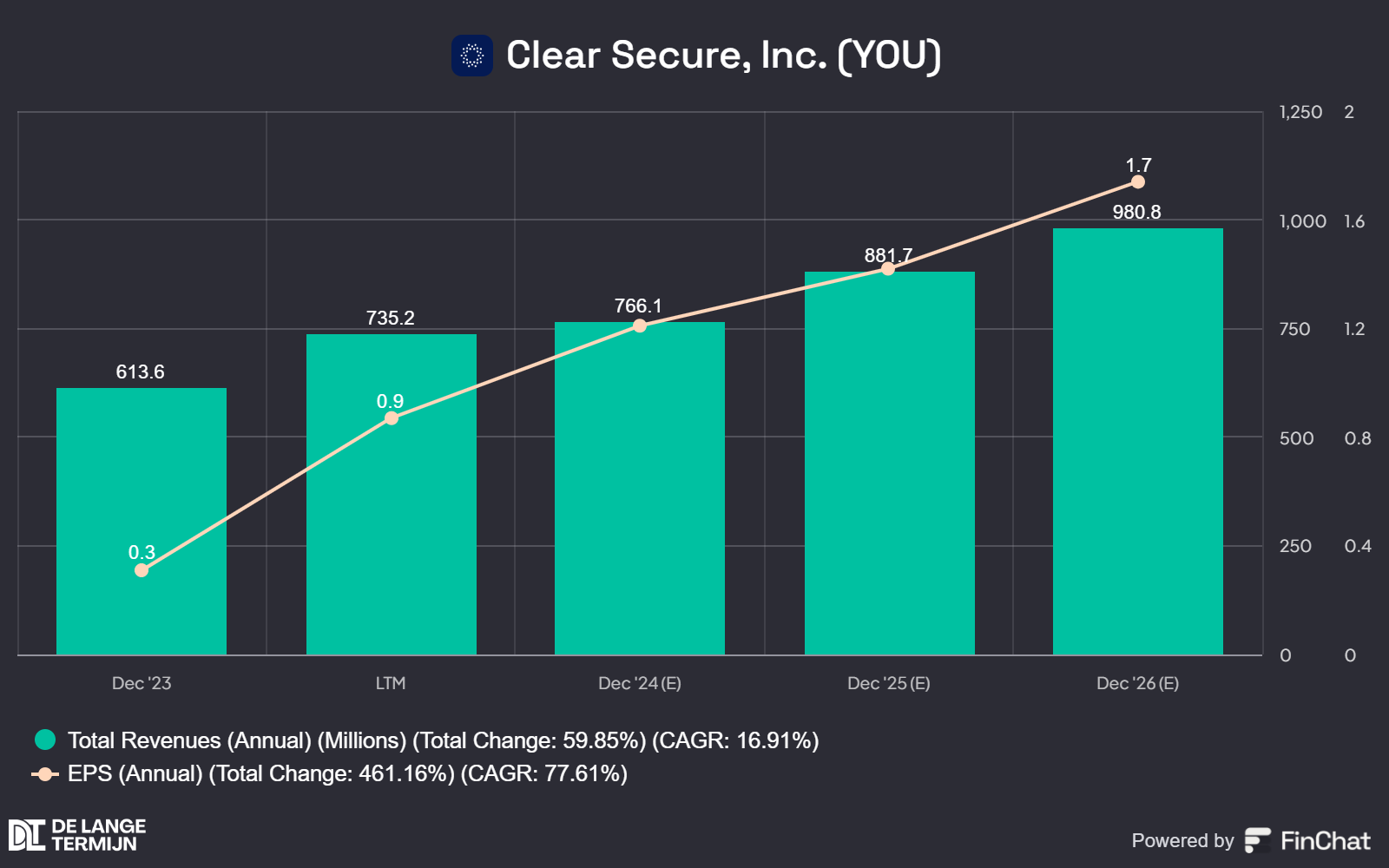

Clear Secure is een van mijn leukste vondsten dit jaar: een aandeel waarvan ik nog nooit had gehoord, maar dat verrassend goede cijfers heeft.

Dit bedrijf biedt biometrische identificatie voor snellere security checks op vliegvelden en andere locaties. Ze groeien snel naarmate meer mensen bereid zijn te betalen voor gemak en tijdsbesparing.

"Een prachtig verhaal van de founders. Stevige omzet- en FCF-groei. Prima forecast voor de komende jaren."

Clear Secure heeft een enorme groei laten zien in de afgelopen jaren, die het grotendeels ook de komende jaren zal voortzetten. Als dit waargemaakt wordt, dan is de huidige waardering simpelweg veel te goedkoop. En tijdens het afwachten tot de markt het aanbod op waarde schat, krijg je een prima dividend uitgekeerd.

| Clear Secure | Per nov 2024 |

|---|---|

| Waardering (EV) | $2,2 Bln |

| Verwachte omzetgroei 2Y (CAGR) | 19,6% |

| Verwachte EPS-groei 2Y (CAGR) | 55% |

| Forward EV/Sales | 2,5x |

| Forward EV/FCF | 7,2x |

📈 De koers steeg dit jaar met 30%, al is de koers recent flink gezakt na hun Q3 earnings.

Lees hier de volledige analyse, exclusief voor PLUS-leden:

Enphase (ENPH)

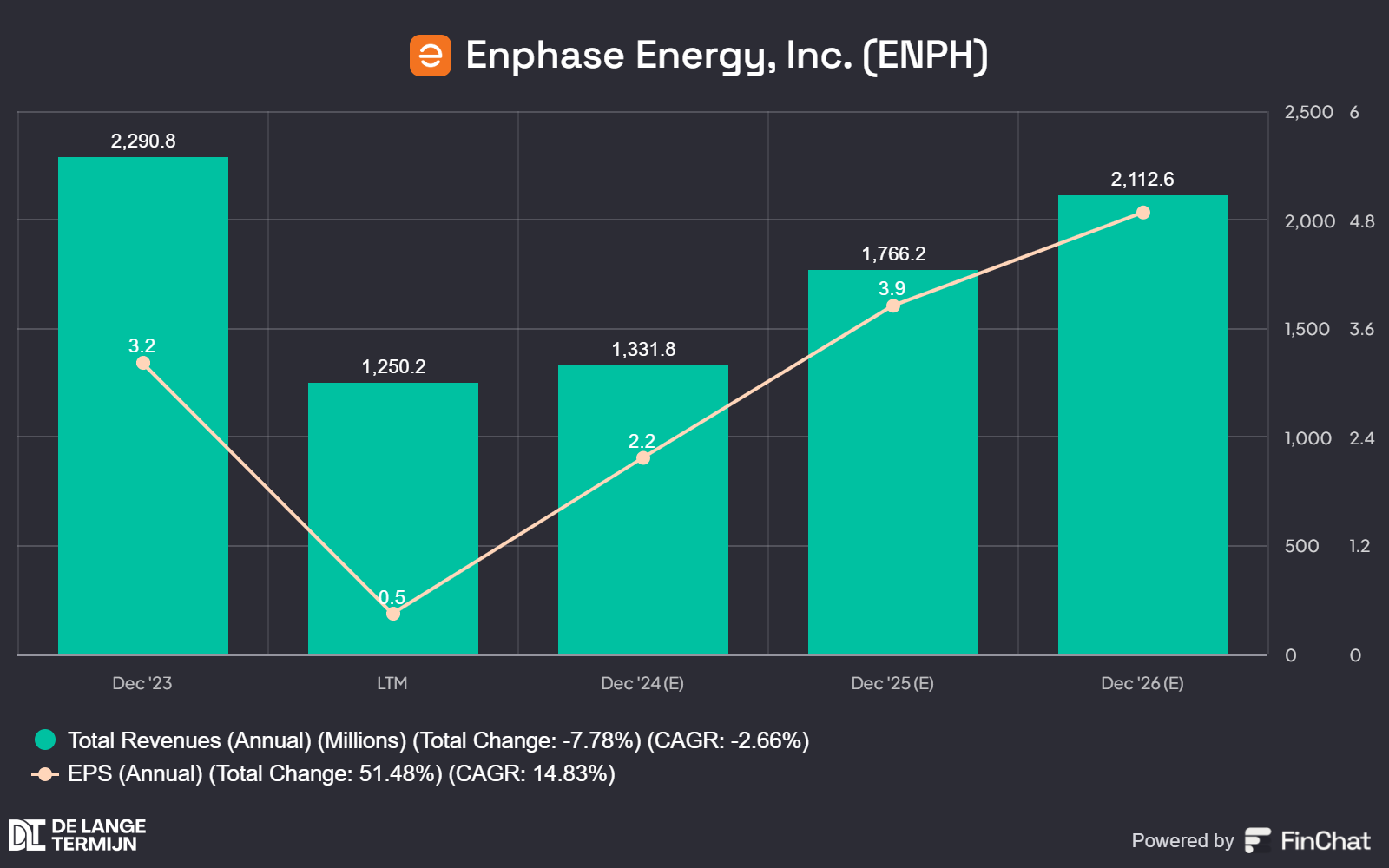

Hier heb ik recent nog een update-analyse over geschreven, omdat ik Enphase zie als een uitstekende belegging voor de lange termijn. Na een lange periode van een negatieve trend, met dalende omzet en marges, lijkt het langzaam weer te herstellen, al geeft de markt er nog steeds weinig om.

Korte introductie: Enphase is een speler in zonne-energie die micro-omvormers en batterijsystemen maakt. Met de groeiende vraag naar schone energie zit Enphase in een veelbelovende markt, maar mede door het politieke en macro-economische klimaat hebben dit soort bedrijven het ontzettend lastig.

"Het huidige sentiment creëert een kans om een van de beste bedrijven in deze sector op te pikken tegen een redelijke waardering."

De groei voor de komende twee jaar ziet er mager uit, mede gebaseerd op de nog steeds pessimistische omstandigheden. Maar uit de analyse blijkt ook dat de trend positief is gekeerd.

Dit is een aandeel dat waarschijnlijk nog een paar kwartalen in het strafhokje zal zitten, maar waar over een paar jaar wellicht op wordt teruggekeken als een enorme kans rond deze prijs.

| Enphase | Per nov 2024 |

|---|---|

| Waardering (EV) | $7,7 Bln |

| Verwachte omzetgroei 2Y (CAGR) | -12,1% |

| Verwachte EPS-groei 2Y (CAGR) | -6,4% |

| Forward EV/Sales | 4,8x |

| Forward EV/FCF | 18x |

📈 De koers daalde dit jaar met -54%, en is daarmee één van de slechtste performers op de Amerikaanse beurs.

Lees hier de volledige analyse, exclusief voor PLUS-leden:

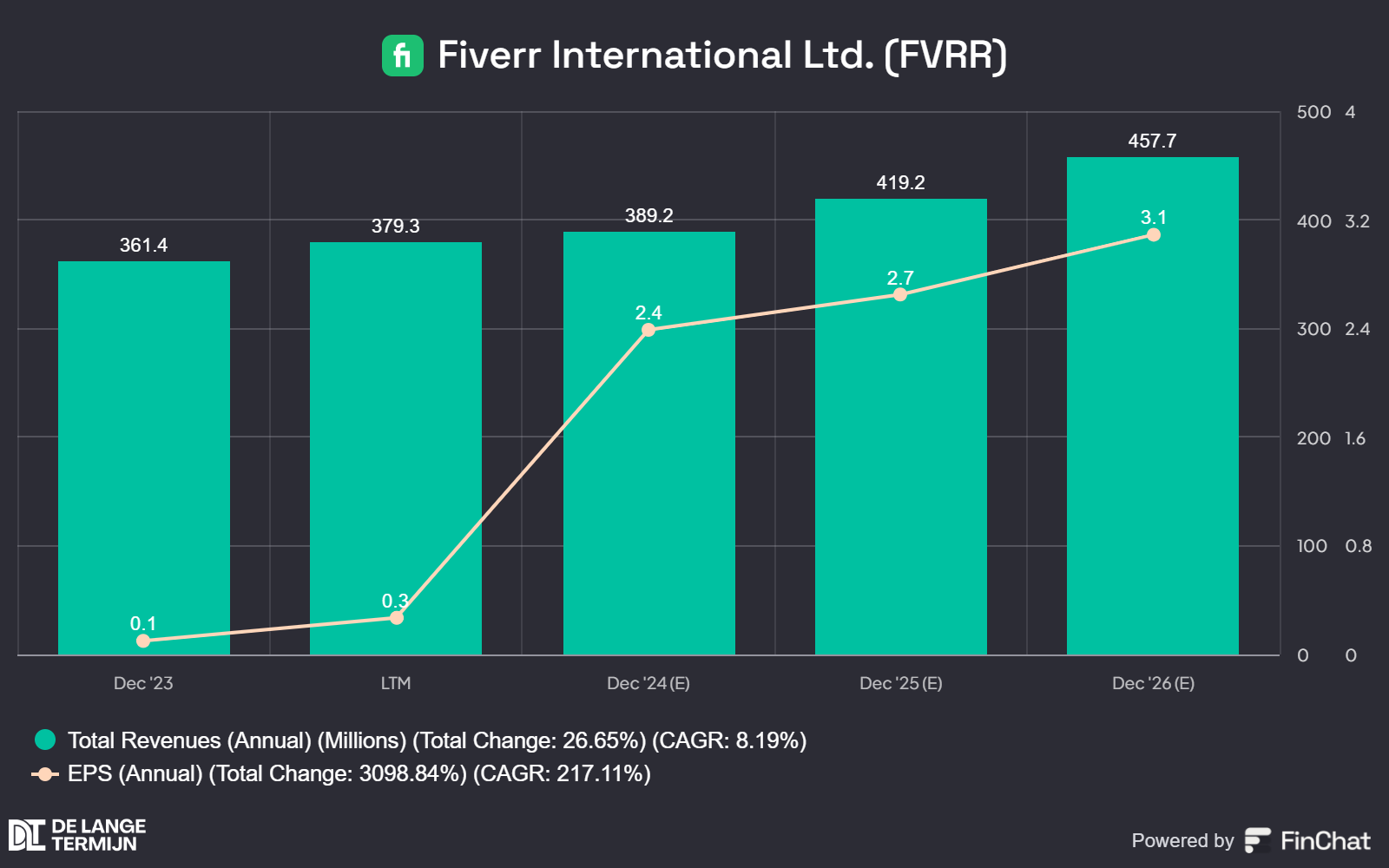

Fiverr (FVRR)

Er zijn twee types bedrijven die graag op mijn radar komen: hypergrowth-bedrijven waarbij de markt niet kan geloven hoe stevig zij zullen groeien, en kwalitatieve tech-aandelen die simpelweg ondergewaardeerd zijn vanwege onredelijk sentiment. Dit is er zo eentje.

Fiverr is een online marktplaats voor freelancers. Ze verdienen commissie op elke klus die via het platform wordt geregeld. De gig-economie groeit, maar Fiverr moet opboksen tegen grote concurrenten en wisselende regelgeving rond freelancewerk.

"Zelfs als het bedrijf een matige groei laat zien, zou het nog steeds een bovengemiddeld rendement kunnen opleveren."

Mijn thesis in het artikel was helder: Fiverr is een prima bedrijf, zonder te veel groei in de komende jaren en met uitdagingen, maar het is simpelweg te goedkoop. Ik had gelijk: sinds de analyse is het aandeel met 50% gestegen, zonder dat de markt werd verrast met bovengemiddelde prestaties.

En nog steeds beschouw ik Fiverr als aantrekkelijk. Met een bijzonder lage 8x de EV/FCF is het aandeel gewoon goedkoop, zelfs met de beperkte groei. De thesis is niet veranderd: een (te) goedkoop, prima bedrijf.

| Fiverr | Per nov 2024 |

|---|---|

| Waardering (EV) | $825 Mln |

| Verwachte omzetgroei 2Y (CAGR) | 7,7% |

| Verwachte EPS-groei 2Y (CAGR) | 16,6% |

| Forward EV/Sales | 2x |

| Forward EV/FCF | 8x |

📈 De koers is dit jaar met 11% gestegen.

Lees hier de volledige analyse, exclusief voor PLUS-leden:

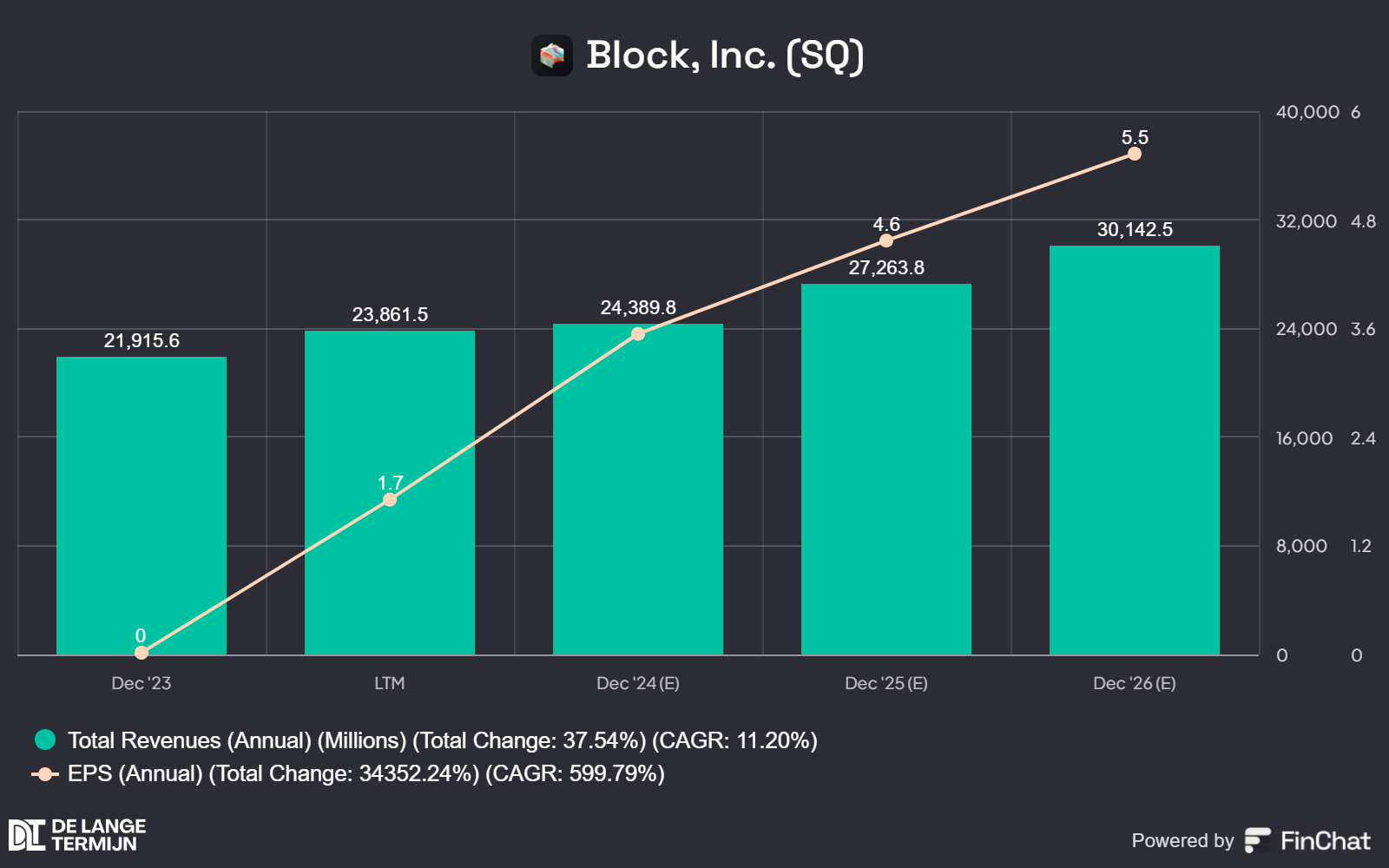

Block (SQ)

Block was een van de meest besproken aandelen van 2022, maar inmiddels lijkt de liefde bekoeld, terwijl dit aandeel een enorme upside kan meebrengen dankzij hun allocatie in bitcoin.

Dit bedrijf maakt betaalsystemen voor kleine ondernemers en heeft ook de Cash App voor persoonlijke betalingen. Ze verdienen aan transactiekosten en abonnementen. Block zet ook in op cryptovaluta, wat een zege kan zijn met de ogenschijnlijk aanstaande bullmarkt.

"Dit maakt Block tot een hybride belegging: een gediversifieerde fintechspeler met groeipotentie én extra crypto-upside."

Block blijft fundamenteel aantrekkelijk gewaardeerd. Hun winst per aandeel stijgt explosief de komende jaren, zonder rekening te houden met de crypto-upside. En met een EV/FCF van 18x betaal je in mijn beleving zeker niet te veel.

| Block | Per nov 2024 |

|---|---|

| Waardering (EV) | $52,6 Bln |

| Verwachte omzetgroei 2Y (CAGR) | 11,6% |

| Verwachte EPS-groei 2Y (CAGR) | 58,2% |

| Forward EV/Sales | 2x |

| Forward EV/FCF | 18x |

📈 De koers steeg dit jaar met 19%.

Lees hier de volledige analyse, exclusief voor PLUS-leden: