De vorige week hebben we ASML behandeld in deze “DLT Kiest”.

Persoonlijk ben ik jarenlang gecharmeerd van Nvidia, ondanks dat ik nog steeds geen positie heb. Gelukkig deed PLUS-lid Maarten de suggestie om dat aandeel deze week te analyseren.

Nvidia is voor weinigen een onbekend bedrijf. We kunnen ons geen leven meer voorstellen zonder semiconductors en Nvidia is één van de belangrijkste bedrijven ter wereld op dat gebied.

Zij hebben zo ongeveer het ideale businessmodel gecreeërd: Nvidia ontwerpt de chips en laat ze bouwen door partners. Hoge marges, weinig afschrijving en maximale flexibiliteit.

Daarnaast zijn ze actief met:

Ze leveren complete AI-systemen: GPU’s, netwerken, switches en racks.

Nvidia verdient steeds meer aan software zoals CUDA, AI-libraries en enterprise AI-tools. CUDA is inmiddels de standaard in de AI-sector.

Nvidia bouwt platforms voor robots, zelfrijdende voertuigen en industriële automatisering.

Met Omniverse helpt Nvidia bedrijven fabrieken, steden en processen virtueel te testen voordat ze in de echte wereld bouwen.

Gaming blijft een belangrijke cashflow-bron, aangevuld met tools voor creators zoals 3D, video en rendering.

Toegegeven, van de $187 miljard omzet (!) in de afgelopen twaalf maanden komt het overgrote deel uit de eerste twee categorieën: AI-infrastructuur en software.

De upside van robotics en zelfrijdende auto’s is niet te onderschatten, maar dat is voor een andere keer.

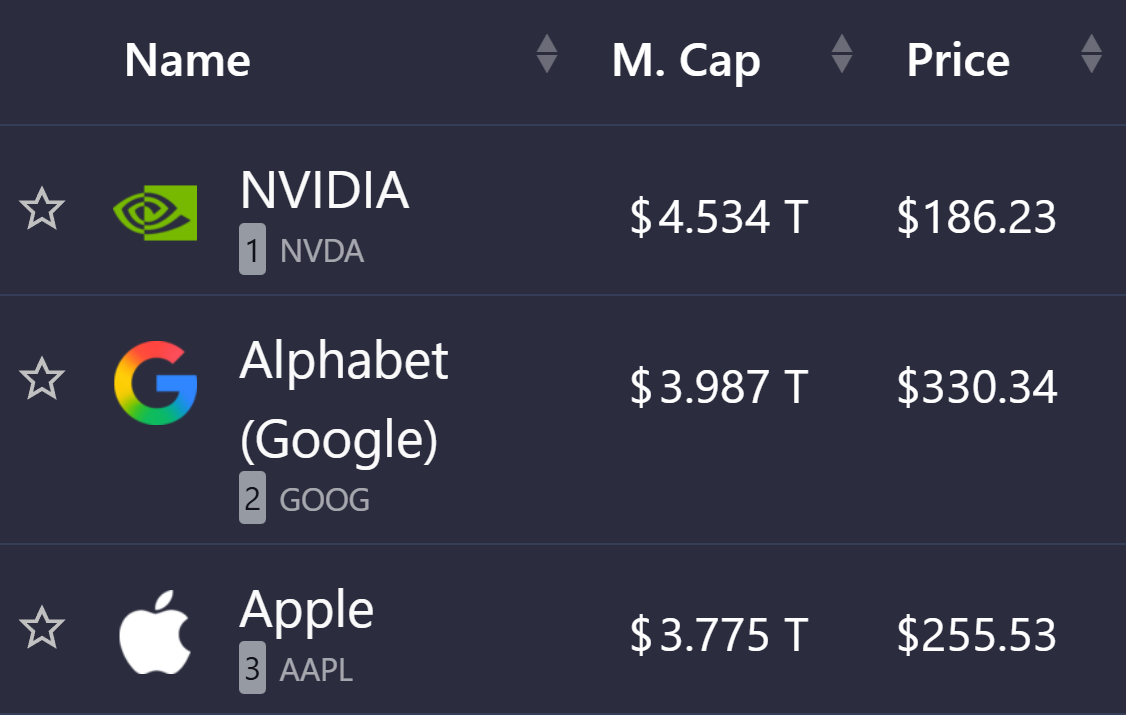

Het grootste bedrijf ter wereld

Wat is zo’n belangrijk bedrijf dan waard? Volgens de markt heel veel. Nvidia staat glansrijk bovenaan als hoogst gewaardeerde aandeel ter wereld, met alleen Alphabet op respectabele achterstand.

Dit is het gevolg van een mega-run van het aandeel. In slechts de afgelopen drie jaar is het aandeel met maar liefst 952% gestegen. Daarmee is Nvidia één van de best presterende aandelen in die periode.

Een 10x vanaf het moment dat Twan en ik in één van onze eerste podcastafleveringen zeiden dat “de AI-aandelen al behoorlijk flink gewaardeerd zijn”.

Zo zie je maar weer: een langetermijn-megatrend geeft een gigantische rugwind zolang de onderliggende bedrijven blijven presteren. En je mag stellen: Nvidia hééft gepresteerd. Wat een waanzinnige groei hebben zij laten zien.

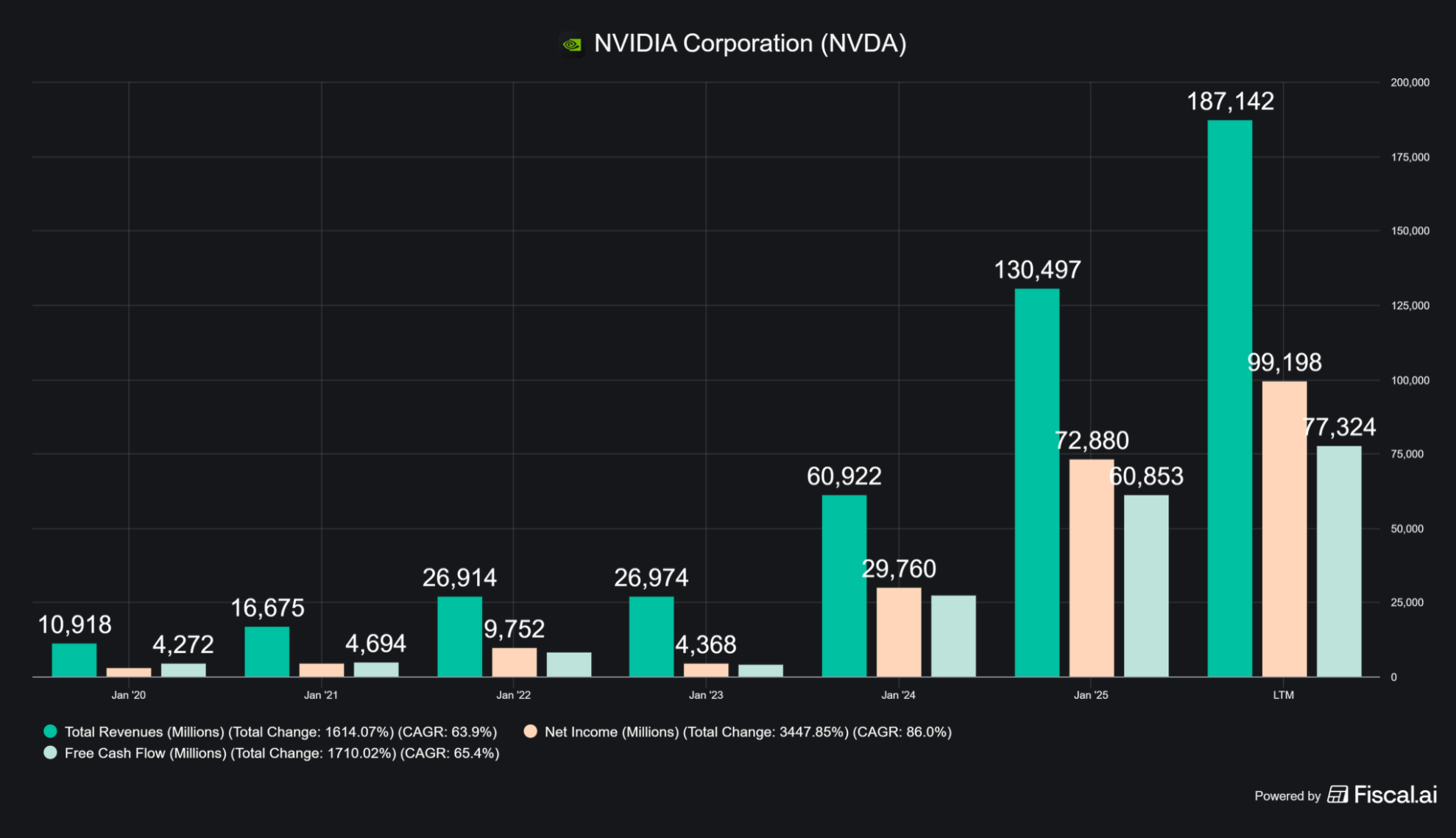

In een periode van vijf jaar tijd heeft Nvidia...

- Een jaarlijkse omzetgroei laten zien van circa 64%, waarin ze zijn gegroeid van $10,9 miljard naar $187 miljard.

- De nettowinst steeg met een duizelingwekkende 3447%, van $2,7 miljard naar ruim $99 miljard.

- Ook de free cashflow groeide in een gigantisch tempo mee.

Het zegt veel over Nvidia. Het bedrijf weet al jarenlang iedereen te verrassen met geweldige prestaties. Het is niet voor niets dat ik Nvidia in eerdere analyses “één van de sterkste bedrijven op de beurs” heb genoemd.

"Deze groei houden ze niet vol"

Er is één argument dat continu terugkomt als beleggers praten over Nvidia:

“…maar op een gegeven moment is de groei eruit.”

Natuurlijk, ieder succesvol bedrijf bereikt uiteindelijk een plateau waardoor de groei gaat afnemen. Sommigen vinden nieuwe producten en afzetkanalen, zoals Nvidia dat heeft gedaan met AI- en datacenters na oorspronkelijk een gamingfocus te hebben gehad.

De stelling dat Nvidia’s groei uiteindelijk ook zal normaliseren, die kan ik wel plaatsen. Alleen, dat is wat mij betreft niet de juiste vraag om te stellen.

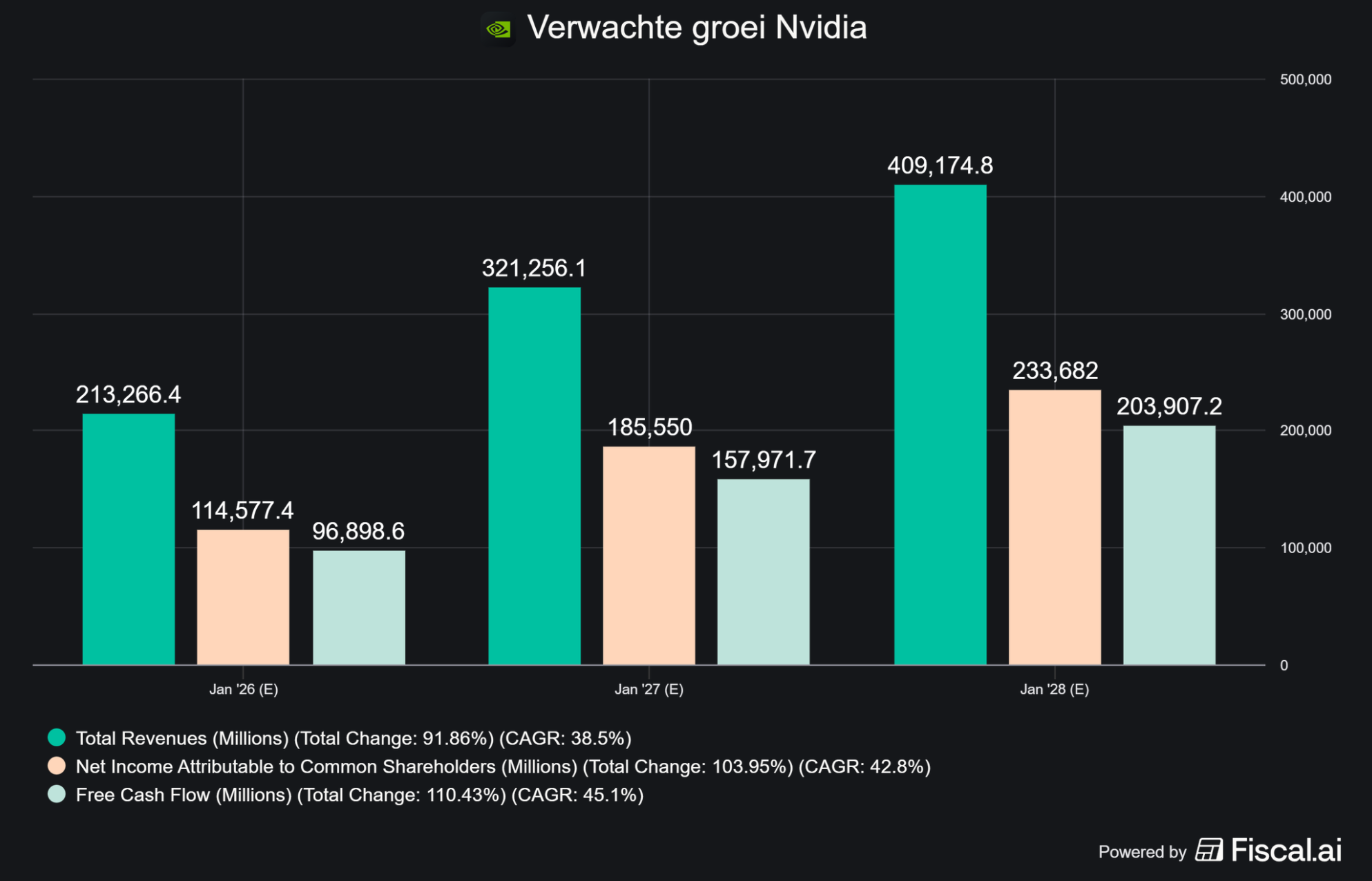

De relevante vraag is: hoeveel groei heb je nodig om de huidige waardering te verantwoorden? En dan kijk ik naar de verwachtingen van analisten voor de komende twee jaar.

Met een verwachte omzetgroei van 38,5% per jaar en een nettowinststijging van jaarlijks 42,8%, is dat écht zo matig?

Natuurlijk, het is minder dan de respectievelijk jaarlijkse 87,1% omzetgroei en 158% EPS-groei in de afgelopen drie jaar. Maar vergis je niet: in januari 2023 betaalde je een P/E van 114x. Nu is dat 46,2x.

Tuurlijk, de groei neemt iets af, maar daar is allang rekening mee gehouden in de waardering. Daarover zometeen meer in het gedeelte voor PLUS.

Waardoor kan het misgaan?

Nvidia heeft een paar uitdagingen die in de vorige deepdive voor ASML ook aan bod kwamen:

De koning zit stevig op de troon, maar één misstap in earnings of product en het sentiment draait.

Dus, zijn wij bullish over dit aandeel? We gaan nu door met onze conclusies vanuit een fundamentele- en technische analyse.

⚠️ Niets in dit artikel kan gezien worden als financieel advies. Bij beleggen loop je het risico jouw inleg (gedeeltelijk) te verliezen. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.