Vrienden van het eerste uur én vrienden van het afgelopen uur! De motor is weer warmgedraaid, en het dynamische duo Jasper en Yuri staat klaar om jullie dit weekend te voorzien van een 1-2 punch op het gebied van technische en fundamentele analyse. En wat staat er deze keer op het menu? Een absolute reus in de beleggingswereld: Nvidia!

Nvidia is niet zomaar een naam op de beurs – het is een fenomeen. Dit aandeel heeft in zijn hoogtijdagen beleggers rijk gemaakt met een ongekende run-up. Maar laten we eerlijk zijn: het liet ook menig belegger langs de zijlijn achter met een mix van bewondering en frustratie. “Als het nou maar eens zakt,” riepen ze. En raad eens? Die wens is uitgekomen! Nvidia is gezakt, en dat maakt dit hét moment om onder de motorkap te kijken. Wat drijft dit beest, en waar gaat het naartoe?

Dus, waar wacht je nog op? Zet die bak koffie, reserveer tien minuten in je drukke schema, en laat je meenemen in het verhaal van Nvidia. Jasper en Yuri staan klaar om je alles te geven wat je nodig hebt: een grondige blik op de fundamentele cijfers en een kritische blik op de grafiek!

Belangrijkste inzichten

Fundamenteel: pure kwaliteit

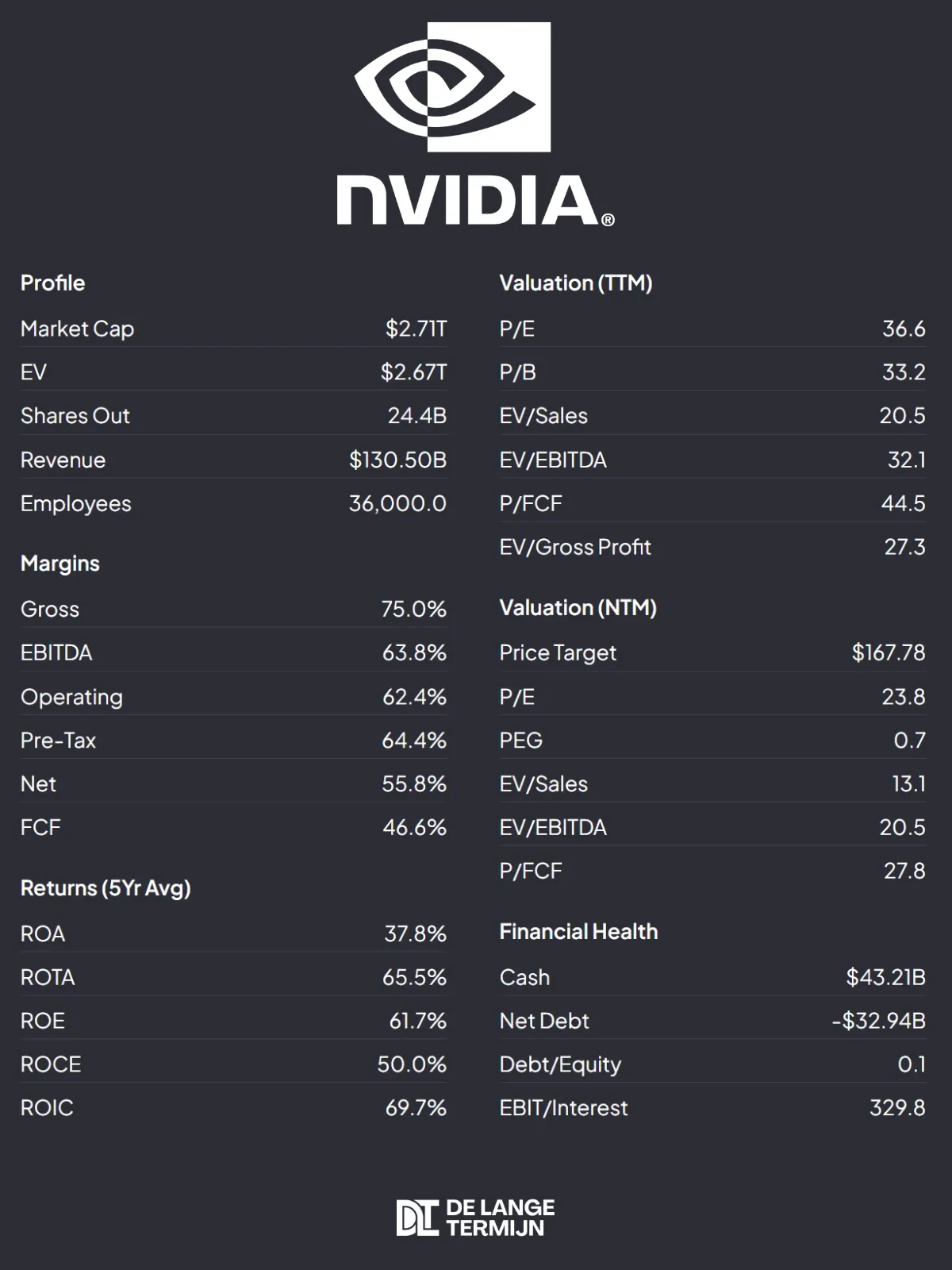

Om meteen met de deur in huis te vallen: Nvidia is één van de meest indrukwekkende bedrijven op de Amerikaanse beurs. Ik denk dat veel beleggers onderschatten hoe uitzonderlijk hun groei en marktpositie eigenlijk is.

Om een paar recente ontwikkelingen uit te lichten:

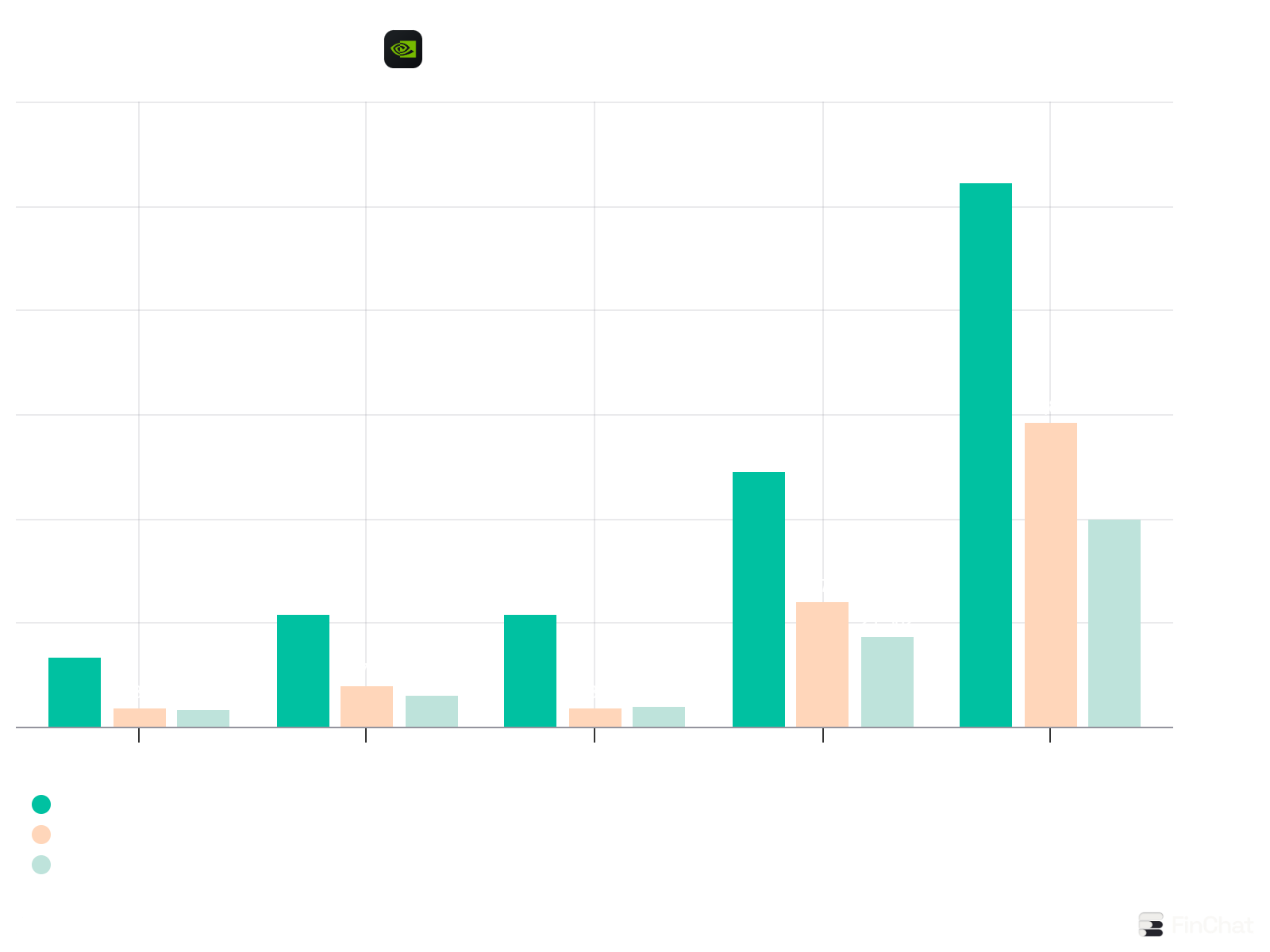

- Nvidia heeft net een recordjaar achter de rug, met $130,5 miljard omzet — een groei van 114% (!) in één jaar tijd.

- In Q4 hebben ze hun nieuwste Blackwell GPU gelanceerd, waarmee ze hun rol als marktleider in AI-performance verder hebben versterkt. De vraag is enorm: ieder bedrijf met AI- of machine learning-ambities wil deze GPU hebben.

- Hun marges zijn bizar. In het afgelopen kwartaal haalden ze een netto winstmarge van 56,2%, met een Free Cash Flow-marge van 39,5%. Ze printen geld.

- In de afgelopen drie jaar is hun omzet gemiddeld met bijna 70% per jaar gestegen, en hun winst per aandeel zelfs met bijna 97% per jaar.

- Het meest opvallende? Hun groei is in die jaren juist versneld ten opzichte van vijf jaar geleden.

Ik ken geen enkel ander bedrijf met zulke groei én zulke marges. Nvidia zit in een unieke positie, met praktisch onmisbare technologie voor deze nieuwe golf aan innovatie.

Er lijkt geen enkele twijfel dat Nvidia ook de komende jaren dominant zal blijven.

Er liggen uitdagingen in 2025

De koersdaling dit jaar (-17,4%) komt echter niet helemaal uit de lucht vallen. Er zijn een paar uitdagingen die beleggers onzeker maken over de aankomende jaren.

Deze risico’s zouden de groei van Nvidia de komende jaren onder druk kunnen zetten. Zeker omdat de verwachtingen van analisten nog altijd ouderwets hoog zijn. Zij rekenen erop dat Nvidia de komende twee jaar hun omzet en winst per aandeel (EPS) met ~40% laat groeien.

Gezien de resultaten van de afgelopen jaren zeker niet onrealistisch — maar een (geografische) disruptie kan dit verhaal wel flink verstoren.

Investeren in de toekomst

En dan heb ik voor nu de focus gelegd op het huidige aanbod, met Nvidia als de producent van chips & GPU's. Maar ze zitten niet stil. Er wordt flink geïnvesteerd in de technologie van de toekomst.

Niet voor niets was Nvidia het meest terugkerende aandeel in de Frontier-series.

Ja, het aandeel is aantrekkelijk

Iedere belegger lijkt wel een mening te hebben over (de prijs van) het aandeel Nvidia.

Het voordeel? Het laat meestal zien of iemand echt gevoel heeft bij exponentiële groei — of dat ze een one trick pony zijn die ooit een keer Benjamin Graham’s boek hebben gelezen en sindsdien alleen nog maar naar de P/E-ratio kijken.

"Een aandeel boven een P/E van 20 is duur." Ik heb geen enkele moeite om hier keihard te zeggen: onzin. Nvidia is gewoon aantrekkelijk gewaardeerd.

- Je kunt één van de meest kwalitatieve bedrijven — objectief te constateren op basis van hun ROIC, hoge marges en groei — kopen voor een P/E van 36x. Dat is simpelweg aantrekkelijk.

- Voor de komende twaalf maanden betaal je 27,8x de Free Cash Flow. Bij Nvidia zou ik het niet eens gek vinden om 40x de Free Cash Flow te betalen.

- Nvidia is extreem winstgevend, heeft meer cash dan schulden, groeit de komende jaren gemiddeld met 40%, en is de onbetwiste marktleider in een technologie die we waarschijnlijk ooit gaan vergelijken met de opkomst van het internet.

En dan kijk ik nu alleen nog maar naar hun huidige aanbod. Wie weet hoe groot Nvidia kan worden als ze naast AI ook een technologische marktleider worden in quantumcomputing, zelfrijdende auto's en autonome robots?

"The future is now."

En Nvidia staat vooraan. Voor een aantrekkelijke waardering.

Technisch: bearish signalen overheersen

Laten we aftrappen met Nvidia’s maandgrafiek, want dat is dé plek om het karakter van dit aandeel te leren kennen—at least, zo zie ik het graag. Wat je hier ziet, is een plaatje om van te smullen: een lijn die vrolijk van linksonder naar rechtsboven danst, een stijgende trend die schreeuwt om een ‘buy the dip’-strategie

TrendCloud: een nieuwe helper!

Ik heb er een nieuwe indicator bij gesleept die het leven een stuk makkelijker maakt — minder gedoe, meer overzicht. Deze kleine slimme helper verzamelt allerlei data en geeft je één simpel signaal: groen betekent gas erop, rood betekent oppassen.

En wat blijkt? Nvidia schiet zelden in het rood. En áls dat gebeurt, is het meestal maar een kort dipje. Wie slim is, koopt precies op het moment dat het licht weer op groen springt — dat heeft keer op keer goud opgeleverd.

Blijf je vervolgens zitten zolang het groen blijft? Dan zit je helemaal goed.

Kortom: dit is een ijzersterke, bullish grafiek. ‘Buy and hold’ of ‘buy the dip’ werkt hier perfect. En eerlijk? Ik zie voorlopig geen reden waarom dat anders zou worden.

Ook Nvidia kent diepe dalingen

Laten we iets dichterbij kijken, naar de twee-weekgrafiek. Hier komt Nvidia’s wilde kant om de hoek kijken—de volatiliteit laat zich gelden. Check deze pullbacks eens:

- 2018: -55%

- 2022: -68%

- 2025: -43%

Pittig, toch? Maar wacht even — dit zijn geen rampen, dit zijn kansen. De rallies die na die dips kwamen, waren het wachten meer dan waard.

Wat vooral opvalt bij de grotere klappen in 2018 en 2022? Ze volgen steeds hetzelfde patroon: een soort ‘W’. Hoe werkt dat? De koers zakt onder de 50 SMA (die rode lijn), probeert op te krabbelen, faalt, zakt nóg een keer — en bij de tweede poging breekt-ie er wél doorheen.

En wat volgt daarna? Juist: knallende rallies.

Dus, stel dat we weer onder die 50 SMA duiken, houd dan je ogen open voor die tweede breakout. Dat kan zomaar jouw instapmoment zijn.

We zijn er nu nog niet, maar dit is iets om in je achterhoofd te houden.

Waar staan we nu? De week- en de daggrafiek

Terug naar het heden: Nvidia zit in een flinke dip, maar nog niet zo extreem als in 2018 of 2022. De grote vraag is: blijven we vallen, of komt de bodem in zicht?

Op de weekgrafiek zie ik via de TrendCloud dat we nog niet klaar lijken met dalen—de 200 SMA lonkt als mogelijke landingsplek.

De daggrafiek geeft hetzelfde signaal: voor het eerst sinds 2022 zijn we onder die 200 SMA gedoken, en dat is een bearish signaal. Conclusie? De seinen staan nog niet op groen.

Twee scenario’s op tafel

Dus, wat kan er gebeuren? Er zijn twee opties:

- De bodem staat al vast rond de 0.382 Fibonacci op $91. Als dat klopt, zit de TrendCloud ernaast, en krijgen we een V-vormig herstel dat zo door de $155 heen knalt.

- De bodem is nog in de maak, ergens tussen $91 en $66—waar de 0.382 en 0.618 Fibonacci samenvallen met de 200 SMA. Dat zou passen bij het 2018- en 2022-verhaal.

Mijn gevoel? De TrendCloud schreeuwt bearish op zowel de dag- als weekgrafiek, dus ik leun naar scenario twee. Maar de markt blijft een grillige dame—zekerheid is er niet.

Wat nu, lange-termijn-belegger?

Voor ons, de lange-termijn-spelers, is het niet cruciaal om de exacte bodem te raken. We bouwen rustig op met dollar-cost averaging (DCA) in aandelen waar we in geloven. Mijn tip?

- Gebruik het gebied tussen $66 en $91 (als we daar belanden) om stap voor stap in te stappen. Niet alles in één keer erin gooien, maar geduldig je positie opbouwen. Geloof je in Nvidia’s toekomst? Dan zijn dit de momenten die tellen.

Technisch gezien is het nog mistig: bearish signalen overheersen, en beide scenario’s liggen nog open.

Conclusie: noedels of steak?

Nvidia is één van de beste bedrijven ter wereld: bizarre groeicijfers, marktleider in AI-chips, extreem winstgevend en aantrekkelijk gewaardeerd voor zo’n kwaliteit. Er zijn risico’s (zoals concurrentie en exportregels), maar fundamenteel staat Nvidia er ijzersterk voor — zeker voor de lange termijn.

Technisch is het plaatje op dit moment bearish. Nvidia zit midden in een correctie en de signalen wijzen erop dat we nog lager kunnen, richting $66-$91. Maar historisch zijn zulke diepe dips juist geweldige koopkansen geweest. Voor lange-termijn-beleggers is dit dus een fase om gespreid in te stappen, niet om in paniek te raken.

Doe zelf goed je eigen onderzoek en gebruik deze analyse ter ondersteuning of uitgangspunt. Niets in dit artikel moet gezien worden als financieel advies. Resultaten in het verleden zijn geen garantie voor de toekomst.