Chips zijn onmisbaar voor alles wat met technologie te maken heeft. Van kunstmatige intelligentie tot auto’s en smartphones: zonder semiconductors staat de economie stil. Voor beleggers die geloven in de verdere groei van technologie ligt het voor de hand om in deze sector te investeren.

De vraag is alleen: kies je voor losse namen zoals Nvidia en ASML, of is de VanEck Semiconductor ETF (SMH) een beter alternatief?

In dit artikel lees je wat er in de ETF zit, of de waardering aantrekkelijk eruitziet en wat de groeivooruitzichten van de sector zijn.

Ontvang iedere zaterdag onze gratis nieuwsbrief:

Hoe ziet de ETF eruit?

Als er één woord bij semiconductors past, is het dit: volatiliteit.

- 2019: rond de $120–$140

- 2022: klap van -33%

- 2023: knaller met +73%

- 2024: nog eens +39% erbij

- 2025: alweer +22% YTD, met een record op $302 en nu rond de $299

Wie in 2022 instapte, moest geduld hebben. Maar wie bleef zitten, kreeg een rendement waar je U tegen zegt. Dit laat precies zien hoe deze sector werkt: stevige dalingen, maar een langetermijntrend die alleen maar omhoog wijst.

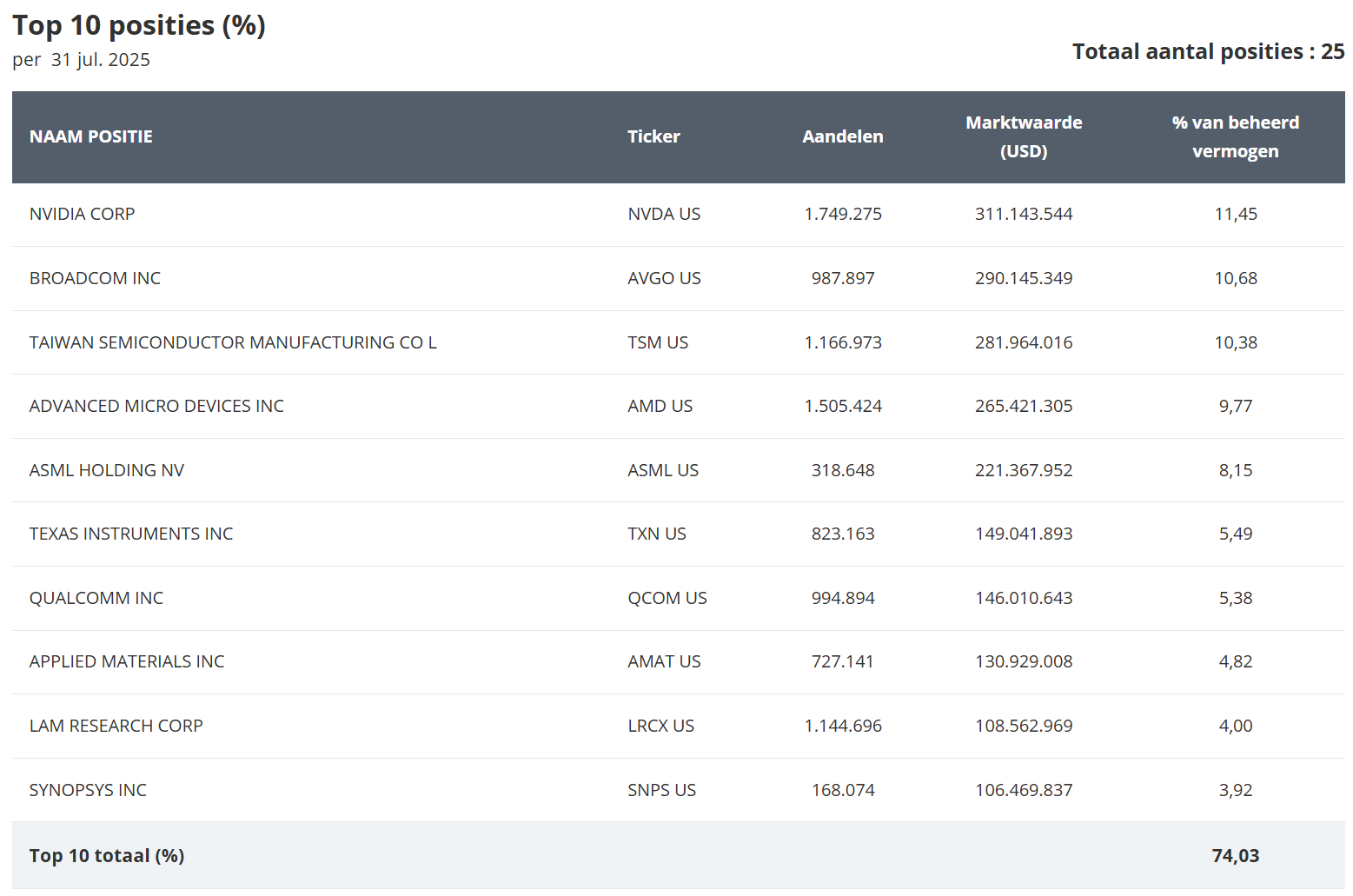

De VanEck Semiconductor ETF (SMH) bestaat uit 26 aandelen. Het fonds is sterk geconcentreerd. De top-10 posities maken bijna 75% van de totale waarde uit. Dat betekent dat een groot deel van je rendement afhangt van enkele bedrijven.

De grootste posities zijn:

- Nvidia (~11,5%) – wereldleider in AI-chips

- Broadcom (~11%) – specialist in communicatie en infrastructuurchips

- TSMC (~10%) – de grootste producent van geavanceerde chips

- AMD, ASML, Applied Materials, Lam Research, Synopsys, KLA en Analog Devices – belangrijke spelers in productie en ontwerp

Deze samenstelling maakt SMH minder een “alles-in-één” sectorfonds en meer een focus op de huidige winnaars. Voor beleggers die in willen zetten op de leiders is dat een voordeel. Voor wie spreiding zoekt, kan het een nadeel zijn.

Volgens VanEck noteert SMH momenteel op een P/E (trailing) van ongeveer 36. Dat is hoog vergeleken met de brede markt. Ter vergelijking: de S&P 500 staat op een forward P/E van ongeveer 23x en de Nasdaq 100 rond 26–27x.

Het verschil laat zien dat beleggers een premie betalen voor chips. Dat heeft een duidelijke reden: de sector profiteert van structurele groeitrends zoals AI, cloud, 5G en elektrische (zelfrijdende) auto's.

Je hebt twee opties met deze ETF:

- Via sommige brokers kun je de SMH kopen op de Nasdaq (US92189F6768). Je rekent dan af in dollars en ontvangt ieder half jaar dividend.

- Of je kiest voor de SMH op Euronext (IE00BMC38736). Je rekent dan af in euro’s en dit is een accumulerende ETF: het dividend wordt automatisch herbelegd door het fonds.

Enorme groeimarkt richting de $1 biljoen

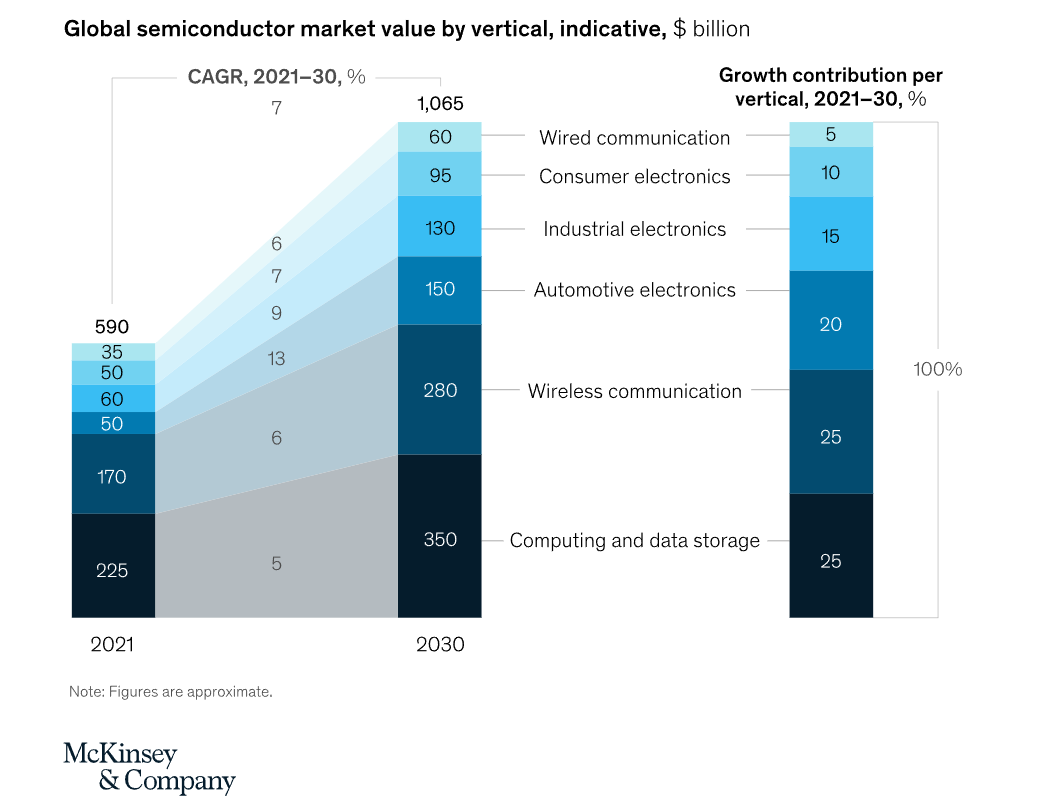

De wereldwijde markt voor semiconductors groeit hard. Volgens de brancheorganisatie WSTS wordt voor 2025 een omzet verwacht van ongeveer $728 miljard, een aardige groei van +15% ten opzichte van 2024. Het herstel na de dip in 2023 is daarmee ingezet.

Voor de langere termijn zijn de vooruitzichten nog sterker. McKinsey verwacht dat de markt in 2030 richting $1 biljoen gaat, met een jaarlijkse groei van 6 tot 8%. Vooral kunstmatige intelligentie, datacenters, elektrische voertuigen en het Internet of Things zijn de drijvende krachten achter deze groei.

De sector blijft cyclisch: periodes van overproductie en prijsdruk zullen blijven voorkomen. Maar de onderliggende trend wijst op een steeds grotere rol van chips in de wereldeconomie.

Wat betekent dit voor beleggers?

Wie SMH koopt, krijgt directe blootstelling aan de winnaars van de chipindustrie. Dat brengt zowel kansen als risico’s met zich mee:

Redenen om enthousiast te zijn:

Waar wil je mee oppassen?

Een alternatief is investeren in individuele chipbedrijven. Dat kan aantrekkelijk zijn als je sterke overtuiging hebt in bijvoorbeeld Nvidia of ASML. Het nadeel is dat je veel meer risico loopt: één misser kan je rendement verpesten.

SMH biedt een middenweg: je bent geconcentreerd in de belangrijkste winnaars, maar niet afhankelijk van één aandeel. Voor de meeste beleggers is dat een betere balans tussen risico en rendement.

Heb je toch liever individuele aandelen? We hebben meerdere interessante analyses voor je geschreven, onder andere over Nvidia en ASML.

De Lange TermijnYuri

De Lange TermijnYuri

De Lange TermijnYuri

De Lange TermijnYuri

Conclusie

De VanEck Semiconductor ETF is een logische keuze voor iedereen die gelooft in de kracht van technologie en AI. Het fonds is duur, volatiel en sterk geconcentreerd, maar biedt precies wat je als tech-optimist wilt: directe toegang tot de motoren van de digitale economie.

Voor beleggers met een horizon van 5–10 jaar en het geduld om tussentijdse crashes uit te zitten, kan SMH één van de mooiere ETF’s in je portfolio zijn.

Wist je dat deze ETF ook in ons ‘Beste Paard’-dashboard staat? Dat is ons overzicht van de beste ETF’s op basis van risk/reward. Als PLUS-lid krijg je direct toegang tot deze exclusieve data uit ons eigen onderzoek.

Het Beste Paard

Vergelijk meer dan 70 ETF's, met jaarlijkse prestaties en risico-indicatoren. Zo heb je in een overzicht alle informatie om de juiste ETF te kiezen voor jouw portfolio.

✓ Thema's, sectoren, landen & regio's

✓ Elke maand een update met de actuele cijfers

✓ Van technologie tot dividend ETF's

✓ Wij doen het werk, jij krijgt de inzichten

Meer lezen?

In de batterij-revolutie beleggen met deze ETF's

Verschillende "Battery Tech" ETF's stegen 30-60% in één jaar. Ontdek waarom lithium, energieopslag en EV’s interessant zijn voor beleggers.

ETF Dashboard: "Beleggen in Amerika doet niet lekker mee"

'Het Beste Paard' heeft z'n maandelijkse update gehad en er zijn weer heel wat winnaars en achterblijvers te zien. Ik loop je er weer even doorheen.

"De beste ETF's uit het Beste Paard Dashboard"

Voor beleggers die graag exposure willen via ETF's, is ons "Beste Paard" dashboard goud waard. In deze video nemen we een kijkje.