Van iedereen die flink wat geld op het spel heeft staan in Bitcoin en crypto, zijn heel wat mensen bang voor een crypto-bearmarkt. En daarom zie je overal ook zoveel aannames en voorspellingen, dat de cyclus voor crypto zijn top heeft gehad.

Maar laten we die voorspelling en aanname eens even loslaten en kijken wat er gebeuren zou - op basis van patronen - als je nog geen fortuin in Bitcoin hebt zitten, en gewoon BTC wilt blijven kopen de komende jaren: via Dollar-Cost-Averaging (DCA).

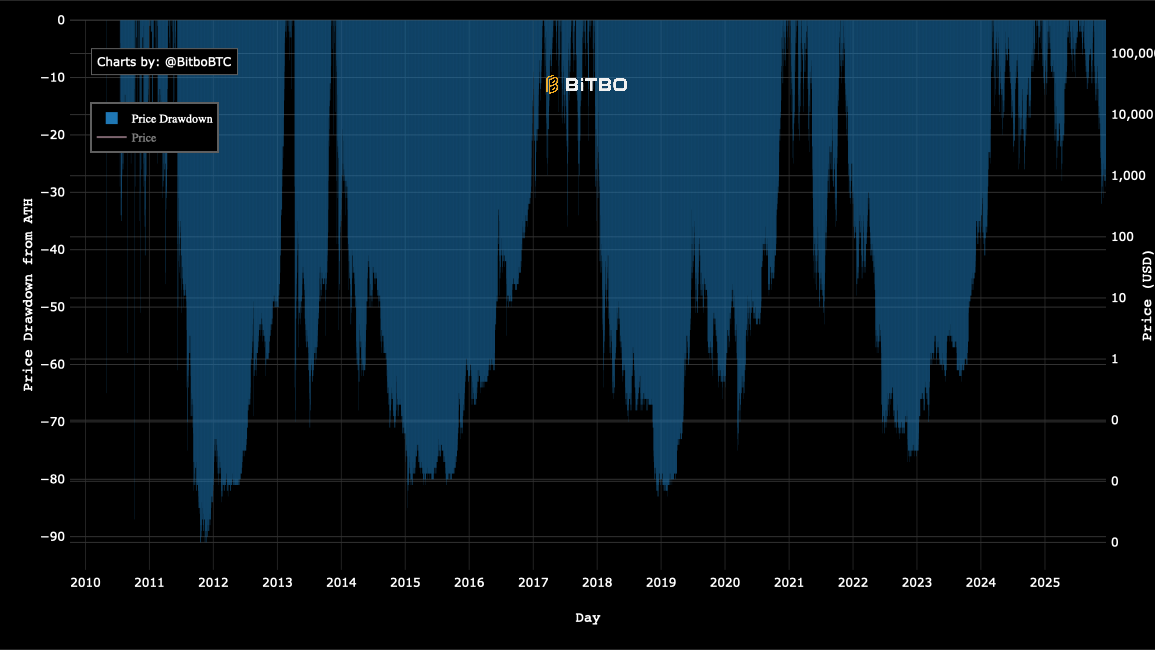

Historische bearmarkt scenario's

Uitgaande van de aanname dat Bitcoin nu in een bearmarkt zit en je dagelijks €20 investeert gedurende 3 jaar (1.095 dagen), kunnen we inzichten halen uit drie historische bearmarkt-cycli van Bitcoin.

Bitcoin heeft drie belangrijke bear markt cycli doorgemaakt sinds 2013:

- 2014-2016 cyclus: Bitcoin daalde van ongeveer $1.135 (december 2013) naar $175 (januari 2015), een daling van 85%. Het herstel duurde tot eind 2016.

- 2018-2020 cyclus: Bitcoin crashte van $19.640 (december 2017) naar $3.185 (december 2018), een daling van 84%. De markt herstelde zich volledig rond eind 2020.

- 2022-2024 cyclus: Bitcoin viel van $69.000 (november 2021) naar ongeveer $15.500 (november 2022), een daling van 78%. Het herstel bracht Bitcoin terug naar $91.000 in november 2024.

DCA resultaten per cyclus

Bij een investering van €20 per dag gedurende 3 jaar (totaal €21.900), laten de historische patronen het volgende zien:

- 2014-16: €21.900 geïnvesteerd, eindwaarde €45.779, rendement +109%

- 2014-16: €21.900 geïnvesteerd, eindwaarde €59.860, rendement +173%

- 2014-16: €21.900 geïnvesteerd, eindwaarde €58.411, rendement +167%

In alle drie de historische bearmarkt-cycli leverde een DCA strategie aanzienlijk positieve resultaten op, met rendementen tussen 109% en 173%. Door te starten tijdens een bearmarkt koop je het grootste deel van je Bitcoin tegen gedaalde prijzen.

Dit verklaart waarom de eindwaarde substantieel hoger uitvalt dan de totale investering, ondanks dat de koersen soms pas aan het eind van de drie jaar sterk herstellen.

Over de drie cycli bedraagt het gemiddelde rendement ongeveer +150% met een gemiddelde multiplier van 2,5x.

Ja, je maakt in dit scenario ook kosten. Ik ga er voor het gemak even vanuit dat je hiervoor 1% betaalt. Sommige aanbieders rekenen minder, maar dan is er wat meer "spread". 1% is even genomen voor het gemak.

Dus dan zou je in dit geval nog 1095 dagen x €0,20 = €219 kosten moeten meenemen.

Wisselkoersen zijn niet meegenomen, overigens - dat soort details vind ik minder belangrijk dan "het grotere plaatje" van het DCA-idee zelf.

Realistische verwachting voor de komende 3 jaar

Uiteraard zal de toekomst nooit hetzelfde verlopen als het verleden en Bitcoin zit inmiddels ook in een ander macro-regime dan toen. Er zijn ETF's, institutioneel geld etc etc.

Maar gebaseerd op de historische patronen, zou een dagelijkse investering van €20 over drie jaar (totaal €21.900) kunnen resulteren in een verwacht eindrendement tussen +105% en +175%, oftewel een vermenigvuldiging van je investering met een factor 2 tot 2,7.

Als we de stelling onderzoeken waarbij er gezegd wordt "Bitcoin gaat niet meer met hetzelfde percentage onderuit als in de vorige cycli, dan reken ik voor het gemak even met "minder", en dus - laten we zeggen - 50% drawdown.

Beleggen in crypto is al spannend genoeg. Des te belangrijker dat jouw digitale assets in een veilige kluis liggen.

Wij kiezen voor Amdax, onze exclusieve cryptopartner.

DCA bij een ‘milde’ bearmarkt (-50%)

Als we aannemen dat de huidige cyclus ‘milder’ is en Bitcoin maximaal 50% daalt vanaf de piek (in plaats van de historische ~80%), verandert de dynamiek van de investering aanzienlijk.

Uitgaande van een piek rond de $126.000 en een investering van €20 per dag gedurende 3 jaar (totaal €21.900), krijg je dan een projectie van:

- €21.900 geïnvesteerd, eindwaarde €37.000, rendement +69%

Het klinkt tegenstrijdig, maar voor een DCA-strategie is een minder diepe daling ongunstiger voor je uiteindelijke multiplier, om de volgende redenen:

- Hogere aankoopkoers: In het milde scenario daalt de koers ‘slechts’ naar $63.000. Je koopt dus dagelijks minder Bitcoin voor je €20 dan wanneer de koers naar $25.000 zou zakken.

- Minder accumulatie: In de simulatie eindig je met aanzienlijk minder Bitcoin in totaal. Hoewel je portfolio ‘veiliger’ voelt omdat de waarde tussentijds minder hard daalt, mis je de extreme korting die historische cycli zo winstgevend maakten.

- Hetzelfde einddoel: Als beide scenario’s uiteindelijk herstellen naar dezelfde nieuwe piek, is de hefboomwerking op de goedkoop gekochte Bitcoin uit het diepe scenario veel krachtiger.

Dus als je vertrouwen hebt in Bitcoin en nog aan het begin staat van accumulatie, dan zou je wellicht een diepere bearmarkt toejuichen - ook al voelt dat wellicht veel onzekerder en spannender.

CRYPTO DASHBOARD

Krijg inzicht in on-chain data en fundamentele data in cryptoland die er echt toe doet, om te weten waar we staan in de cyclus.

✓ Het aantal transacties per chain

✓ Aantal actieve adressen en Total Value Locked (TVL)

✓ Stablecoins, treasury holdings en ETF in- & outflows

✓ De 7 topsignalen update, om te zien of we de top al naderen

Nadelen en kanttekeningen

De volgende Bitcoin halving wordt verwacht rond maart-april 2028. Historisch gezien leiden halvings tot prijsstijgingen in de 12-18 maanden erna, wat gunstig zou kunnen zijn voor een 3-jarige investeringsperiode vanaf nu. De effecten van elke halving staan echter ter discussie, omdat er steeds meer factoren van invloed zijn op Bitcoin's koers.

Hoewel de historische patronen redelijk consistent zijn, is de markt volatiel en zijn er geen garanties dat toekomstige resultaten vergelijkbaar zullen zijn. Maar je moet ergens een soort berekening op kunnen baseren, om een plaatje te schetsen voor een strategie.

De huidige economische omstandigheden verschillen duidelijk van eerdere cycli. Factoren zoals institutionele adoptie, ETF’s en veranderende regelgeving die de marktdynamiek kunnen beïnvloeden.

Puur mechanisch DCA’en aan het begin van een bearmarkt is altijd suboptimaal. Historisch gezien had je beter af kunnen zijn door te wachten en selectiever te kopen. De markt daalt immers niet in één keer, maar in golven van lower highs en lower lows. Het belangrijkste dilemma: je weet pas achteraf dat je in een bearmarkt zat.

DCA wordt vaak gepresenteerd als een “set-and-forget” strategie waarbij je periodiek een vast bedrag belegt, ongeacht de koers. Het grote voordeel is dat het emotionele beslissingen uitschakelt en je gemiddelde aankoopprijs verlaagt wanneer de markt daalt.

Maar DCA is een gulden middenweg, geen heilige graal. Je kunt nog steeds emotioneel betrokken zijn en dus gaan klooien met de "set-and-forget" strategie.

Waarom toch DCA blijven overwegen?

Ondanks de nadelen en kanttekeningen van een bearmarkt blijft DCA waardevol omdat:

- Timing van de markt is extreem moeilijk: De meeste beleggers die stoppen met DCA stappen niet opnieuw in op het juiste moment.

- Psychologische bescherming: Systematisch beleggen voorkomt dat je helemaal aan de zijlijn blijft staan uit angst. Wat kan helpen is dat je een actiever en passiever "potje" maakt en kijkt waar je het beste mee uitkomt aan het eind van de cyclus.

- Historisch bewijs dat het werkt: Wie o.a. in 2018 doorging met DCA in Bitcoin stond tegen 2021 alsnog ruim in de plus.

Conclusie: effectief!

Dollar-cost averaging tijdens een bearmarkt heeft zich historisch bewezen als een effectieve strategie voor Bitcoin-investeerders met een langetermijn-horizon van meerdere jaren.

Gebaseerd hierop, zou je dus kunnen zeggen dat het accumuleren van Bitcoin in het scenario waarbij we de top van deze cyclus al gehad hebben - zoden aan de dijk kan zetten voor de toekomst.

In alle (op historische data gebaseerde) scenario's eindig je immers met winst. En ja, deze strategie is minder of geheel niet relevant voor mensen die willen timen en/of al een grote stack hebben.

Voor ieder ander zou het een succesvolle strategie kunnen zijn, welke een grote kans biedt op een mooi rendement - zonder al teveel risico op total-loss.