In het eerste deel dook ik in de resultaten voor een immens populaire Wereld ETF: de iShares Core MSCI World ETF (IWDA). Heb je die nog niet gelezen, zeker even doen!

Deze keer bespreek ik de beste en slechtste maanden voor een andere populaire ETF: de Invesco NASDAQ-100 ETF.

Invesco Nasdaq-100 ETF (EQQQ)

Deze ETF is bij vele mensen misschien wel beter bekend onder de ticker QQQ. Dat is de Amerikaanse variant, die alleen in Amerika te koop is. De EQQQ ETF die ik hier ga bespreken is nagenoeg dezelfde ETF, maar dan de versie waar voor ons Europeanen in te beleggen valt om blootstelling te krijgen in de Nasdaq100 index.

Het is geen geheim dat technologie aandelen de laatste tien jaar hebben gezorgd voor enorme rendementen. De top van de ETF bestaat uit namen als Meta, Google, Apple, Tesla, Microsoft en Nvidia. Met name door het Artificial Intelligence verhaal dat aan deze bekende namen geplakt zit, heeft gezorgd voor aanzienlijke rendementen in een markt die verder wellicht gemiddelde resultaten heeft laten zien.

Ok, laten we in de cijfers duiken om te zien in welke maanden er negatieve of positieve rendementen te zien zijn.

Heatmap

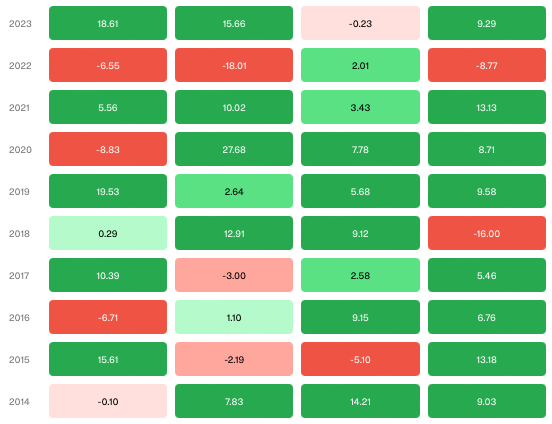

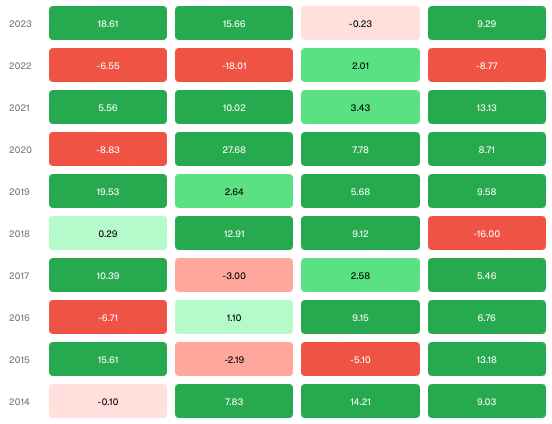

De rendementen van de EQQQ Nasdaq ETF kun je hieronder per kwartaal in de heatmap zien, van begin 2014 tot eind 2023 (10 jaar).

Ik kijk voor een algemeen beeld naar drie zaken:

- Welk kwartaal had de meeste positieve rendementen (hoe vaak was de maand groen in de afgelopen 10 jaar)

- Welk kwartaal had de hoogste gemiddelde rendementen

- Welk kwartaal had de grootste drawdown (negatief rendement) en upside (positief rendement)

Aantal positieve kwartalen

Uit de heatmap valt visueel misschien wat lastig te zien wat de beste en slechtste kwartalen zijn voor de EQQQ Nasdaq ETF. Wanneer je simpelweg de groene en rode vakjes optelt, kom je op het volgende uit:

- Q1: 6 groen, 4 rood

- Q2: 7 groen, 3 rood

- Q3: 8 groen, 2 rood

- Q4: 8 groen, 2 rood

Daarnaast kun je aan de donkergroene vakjes opmaken in hoeverre het een bovengemiddeld positief kwartaal was. Hoe meer donkergroen, hoe positiever.

Niet alleen zijn er meer groene vakjes in Q3 en Q4 dan in de eerste twee kwartalen, ook het aantal donkergroene vakjes zijn opvallend beter vertegenwoordigd in aantal.

Rendement per kwartaal

Dan de gemiddelde rendementen in elk kwartaal, welke simpelweg berekend is door alle rendementen bij elkaar op te tellen en te delen door 10 (jaar):

- Q1: 4,8%

- Q2: 5,5%

- Q3: 4,9%

- Q4: 5,0%

Ook interessant is het om te zien wat de mediaan is (het midden van de verdeling).

- Q1: 2,9%

- Q2: 5,2%

- Q3: 4,6%

- Q4: 9,0%

Qua midden van de verdeling (mediaan), ligt het verder van elkaar en is Q4 overduidelijk de "winnaar".

Maximale upside & drawdown

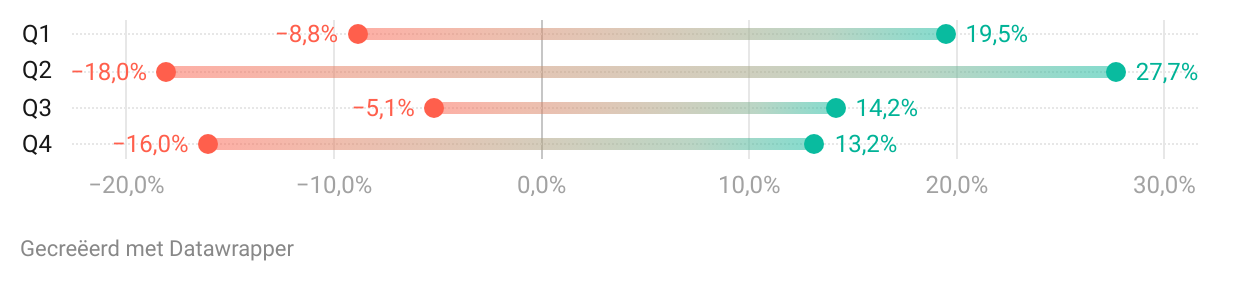

Geen officiële max drawdown en max upside, want dan zou je het per dag moeten bekijken, maar de kwartalen met de hoogste negatieve en positieve rendementen:

- Q1: -8,8% / +19,5%

- Q2: -18,0% / +27,7%

- Q3: -5,1% / +14,2%

- Q4: -16,0% / +13,2%

Zou je dit visueel weergeven, dan zie je de ranges van alle kwartalen.

Tevens kun je opmaken dat de hoogste rendementen zijn behaald in Q1 en Q2, terwijl de rendementen in Q3 en Q4 minder hoog liggen. De grootste drawdowns vind je in Q2 en Q4.

Conclusie

Het is zoals vaak een gemixte tas met resultaten, maar als ik wat over elk kwartaal zou moeten concluderen:

Q1 is het kwartaal met de minste groene vakjes EN het laagste gemiddelde rendement, dus meer kans op een negatief rendement.

Q2 is het kwartaal waarin je zowel de grootste drawdown, het hoogste gemiddelde rendement EN de grootste range ziet tussen rendementen. Een heel onrustig kwartaal, wat mij betreft.

Q3 is wat gedempter qua rendementen en ranges. Misschien kun je dit het "rustige kwartaal" noemen, for what it's worth.

Q4 toont de meeste donkergroene vakjes en de hoogste rendement mediaan.

Ook zou je kunnen zeggen dat Q2 goede kansen biedt, maar heel wat volatieler is. Daar moet je van houden en tegen kunnen. Kan mooie instapmomenten bieden.

Dit experiment is natuurlijk nooit volledig, omdat er heel wat variabelen niet besproken of onderzocht zijn. Dus hang er jouw pet niet aan op, maar zie het als algemene indicatie. Ik hoop dat je er wat aan hebt.

Doe zelf goed je eigen onderzoek en gebruik deze analyse ter ondersteuning of uitgangspunt. Niets in dit artikel moet gezien worden als financieel advies.