Het klinkt zo makkelijk en is het wellicht ook wel, om simpelweg een ETF te kiezen die in bedrijven belegt welke jou op kwartaalbasis of jaarlijks een deel van hun winst uitkeren (dividend). Lui achterover leunen en cashflow genereren.

Hoe kies je nou een goede dividend ETF die je zowel een mooi dividend uitkeert, als kan profiteren van koerswinsten? Dat is wat mij betreft namelijk een mooie combinatie: koerswinst en dividenduitkering.

Bij het kiezen van een dividend ETF heb je een hele waslijst aan producten van verschillende aanbieders. Van de bekende, zoals Vanguard en iShares (BlackRock) tot de voor Europeanen wat minder bekende als Franklin Templeton en Fidelity.

Voor wie is een dividend ETF?

Wil je controle over de bedrijven die dividend uitbetalen, het gewenste dividendpercentage, dividendgroei en ben je een echte dividend-koala, dan is een dividend ETF denk ik niets voor jou.

Een dividend ETF is wat mij betreft voor beleggers die geen tot weinig interesse hebben waar het dividend vandaan komt, maar vooral een eenvoudige belegging willen hebben om periodiek dividend te ontvangen - zonder hier maandelijks veel uitzoekwerk en onderhoud voor te hoeven doen.

De aanbieder van de dividend ETF doet het werk voor jou, kiest de holdings, doet de periodieke herwegingen en voegt nieuwe bedrijven toe terwijl het de verliezers eruit knikkert. Op auto-piloot dus!

Vergelijking: 13 populaire dividend ETF's

Ik bekijk dertien populaire dividend ETF's die al minimaal vijf jaar bestaan en een behoorlijk kapitaal aan Assets Under Management (AUM / fondsgrootte) hebben.

Die verschillen zichtbaar maken, zorgt er hopelijk voor dat je beseft dat het niet gaat om de beste dividend ETF, maar om niet onwetend vast te zitten in een van de "slechtere dividend ETF's", terwijl er betere alternatieven zijn.

Wereldwijd

- Vanguard FTSE All-World High Dividend Yield - VHYL

- VanEck Morningstar Developed Markets Dividend Leaders - TDIV

- Fidelity Global Quality Income - FGEQ

- SPDR S&P Global Dividend Aristocrats - ZPRG

- iShares STOXX Global Select Dividend 100 - ISPA

- Franklin Global Quality Dividend - FLXX

Verenigde Staten

- SPDR S&P US Dividend Aristocrats - SPYD

- iShares MSCI USA Quality Dividend ESG - QDVD

- Fidelity US Quality Income - FUSD

Europa

- iShares Euro Dividend - IDVY

- iShares MSCI Europe Quality Dividend ESG - QDVX

- SPDR S&P Euro Dividend Aristocrats - EUDV

Emerging Markets

Alle dertien zijn dividend uitkerende ETF's (distributing), om de vergelijking eerlijker te maken. De invloed van het dividend neem ik uiteraard wel mee in het totaal-overzicht hieronder, zodat je een compleet beeld hebt.

Key summary

Dit zijn mijn drie belangrijke conclusies uit het artikel:

Het verschil tussen de beste dividend ETF en de slechtste, is maar liefst 88% in vijf jaar (13,5%/jr). Niet elke ETF verdient jouw geld en er zijn zelfs enkele die je geld kosten!!

Wil je met 1 ETF spreiden over wereldwijde bedrijven die dividend uitkeren? Kies dan niet zomaar de populairste ETF (VHYL) die overal genoemd wordt en goedkoop aan te schaffen is. Die blijkt namelijk matig te presteren, in vergelijking met de betere alternatieven!

Zowel een aantal Wereld Dividend ETF's als Amerikaanse Dividend ETF's komen er als beste uit en laten Europa en Emerging Markets (ver) achter zich.

Bij de berekeningen in dit artikel, heb ik het uitgekeerde dividend opgespaard en niet herbelegd in de ETF zelf.

De reden hiervoor is dat ik niet weet of mensen hun uitgekeerde dividend 100% herbeleggen in dezelfde ETF of dit dividend voor andere beleggingen gebruiken.

Ik ga er vanuit dat iemand die de dividenduitkeringen 100% wil herbeleggen in dezelfde ETF, zou moeten gaan voor een accumulerende dividend ETF - zodat elke dividenduitkering al verwerkt zit in de koers van de ETF zelf.

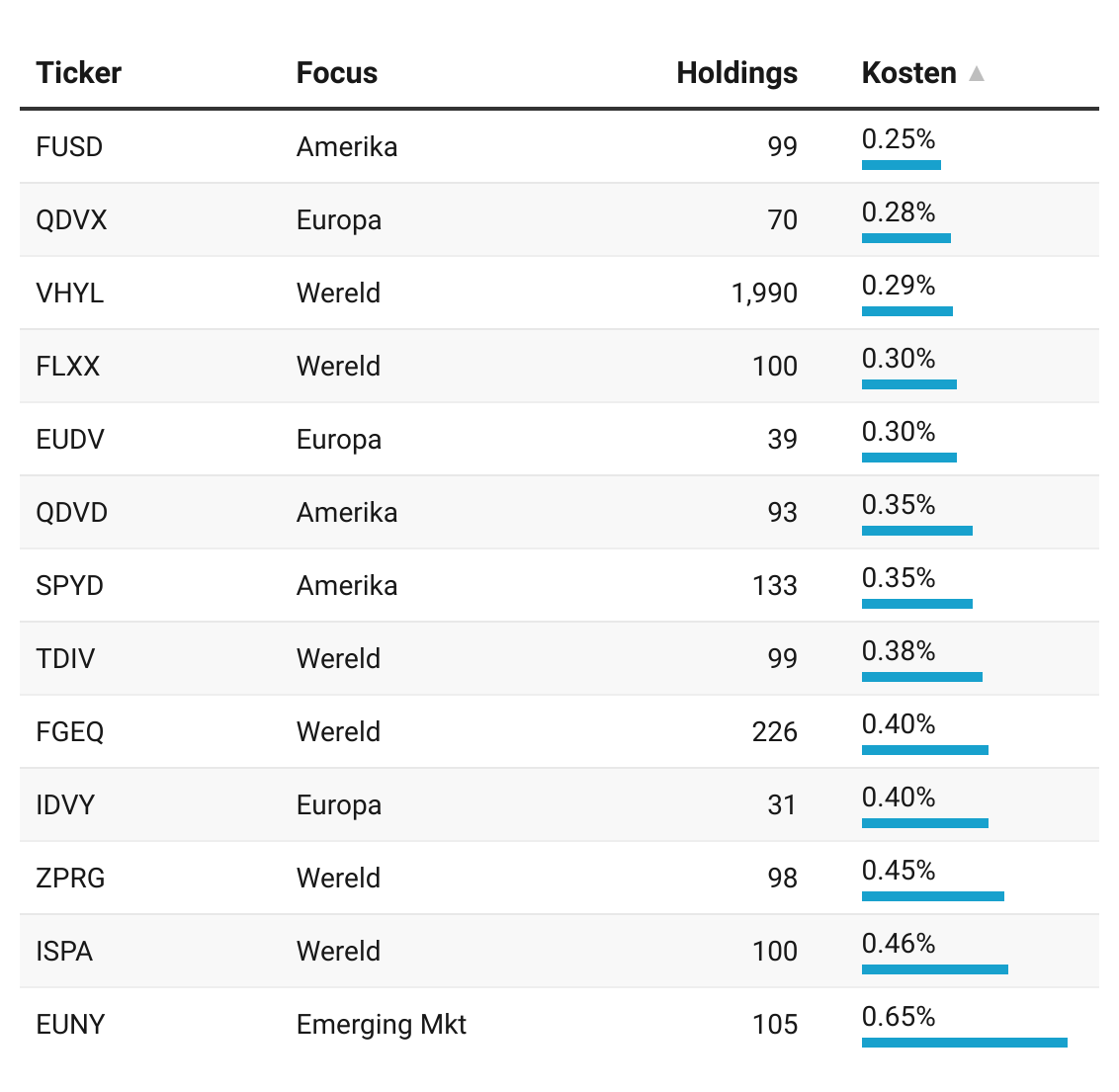

Aantal posities en kosten

Het aantal posities per dividend ETF verschilt behoorlijk. Breder en meer is wat mij betreft niet altijd beter, want je koopt mogelijk heel veel verliezers met een ETF die in duizenden bedrijven zit.

Ook wil je wellicht letten op de lopende kosten, die een hap uit je rendement / dividend halen op termijn.

Het grootst aantal posities (1.990 bedrijven maar liefst) vind je bij de Vanguard Dividend ETF (VHYL), wat waarschijnlijk ook één van de redenen is waarom zoveel mensen hem hebben en deze populair is onder passievere beleggers.

Qua lopende kosten ligt het over het algemeen dicht bij elkaar, met een paar uitzonderingen. Zelf vind ik de lopende kosten van de Emerging Markets Dividend ETF echt extreem (0,65%). Zeker gezien het resultaat, waar ik nu verder op in zal gaan.

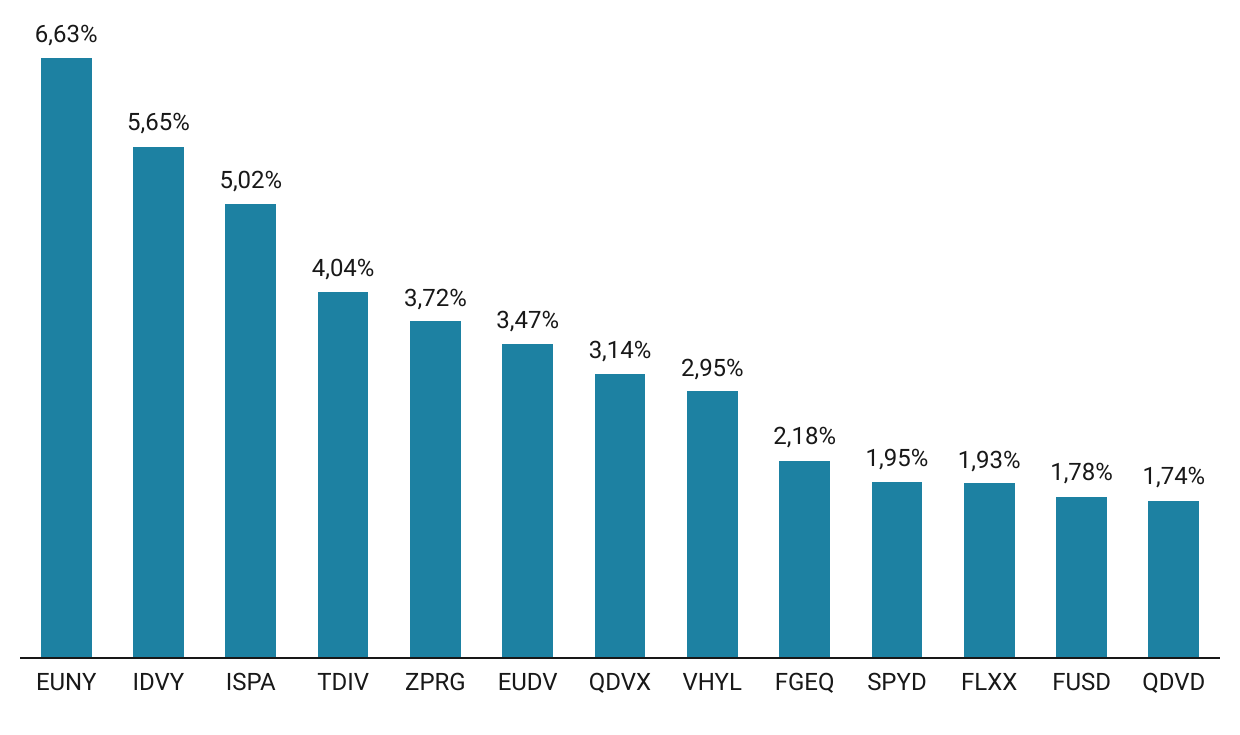

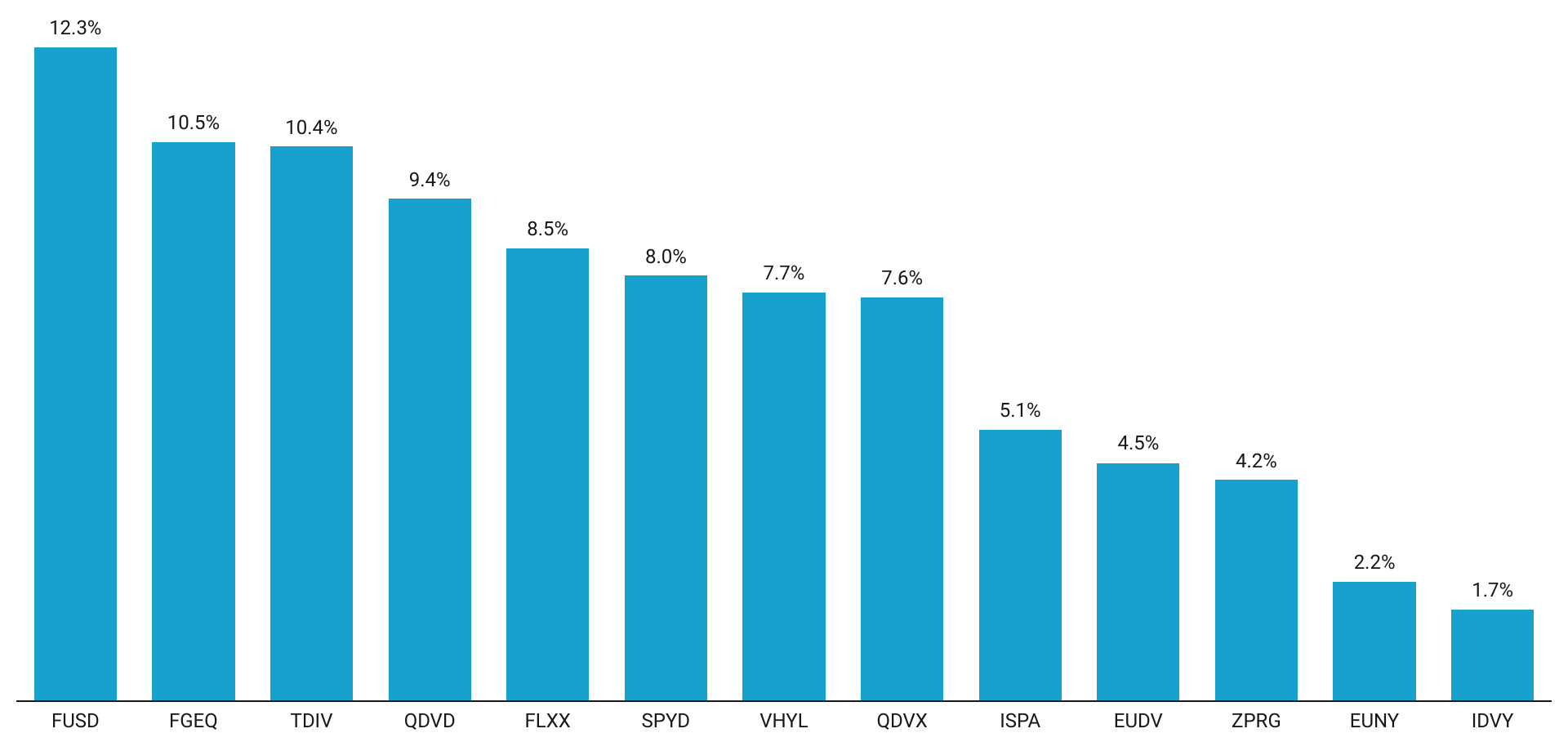

Focus niet op "dividend yield"

Waar wat mij betreft de meeste beleggers nat op gaan bij het bepalen van hun keuze voor een dividend ETF, is vooral te kijken naar de dividend yield (dividend percentage).

Op basis van bovenstaande percentages, zou je geneigd kunnen zijn om voor de hoogste te gaan, namelijk de iShares Emerging Markets Dividend ETF (EUNY) met 6,63%. Of je oog valt op de iShares Euro Dividend ETF (IDVY) met 5,65%.

Toch is dit niet verstandig! Waarom dat is, laat ik je nu zien door de resultaten van alle ETF's naast elkaar te leggen.

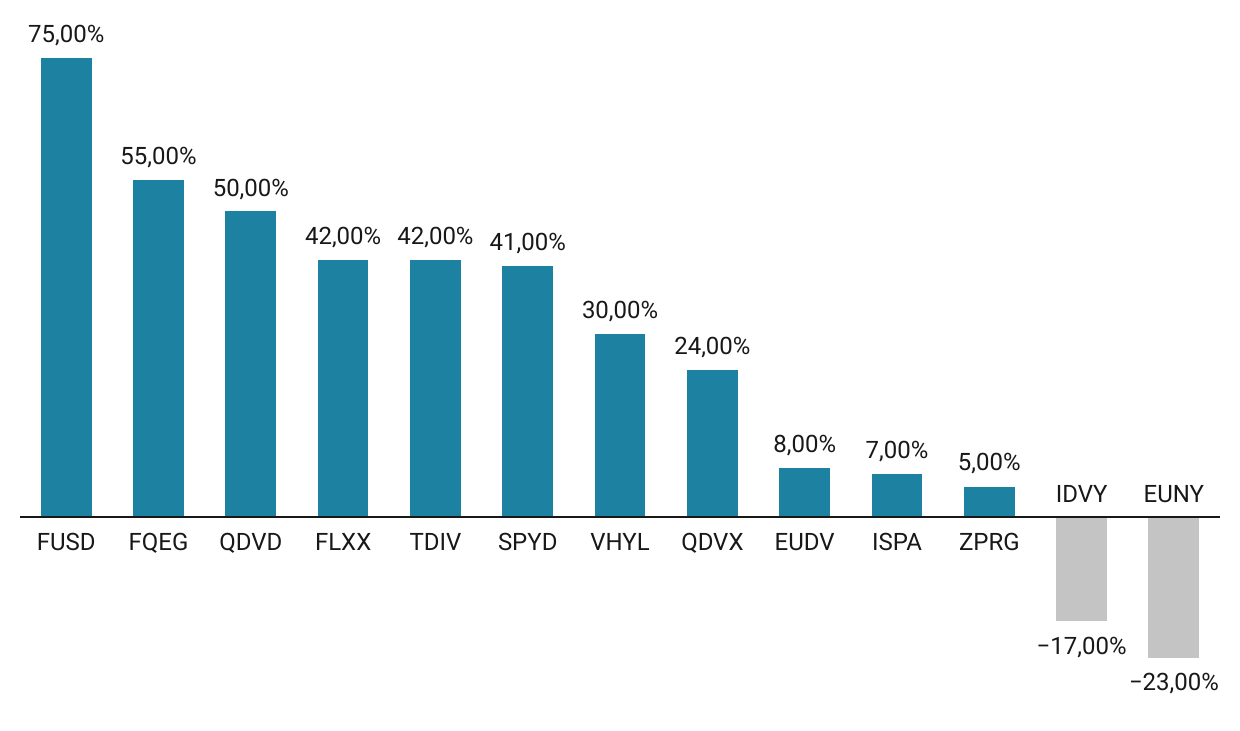

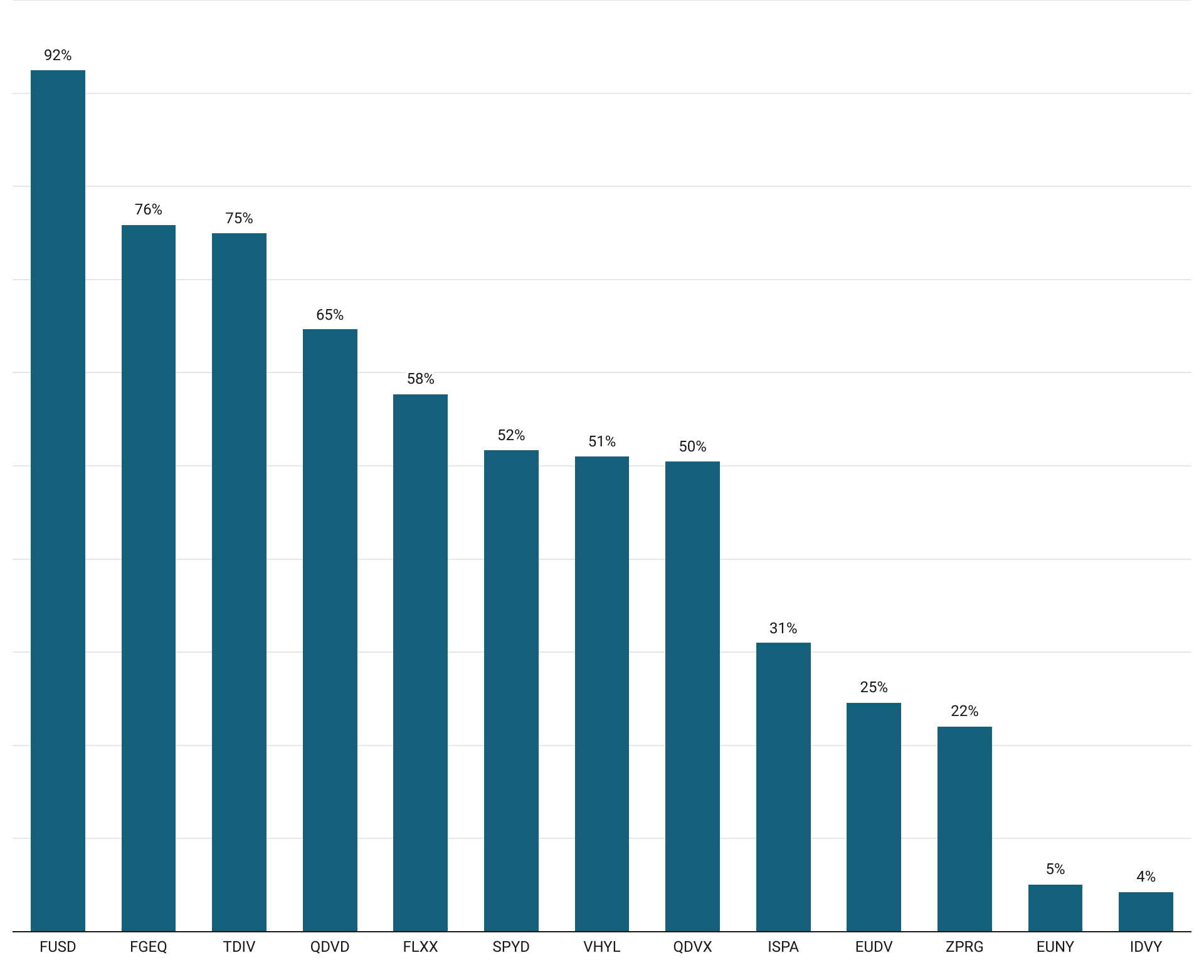

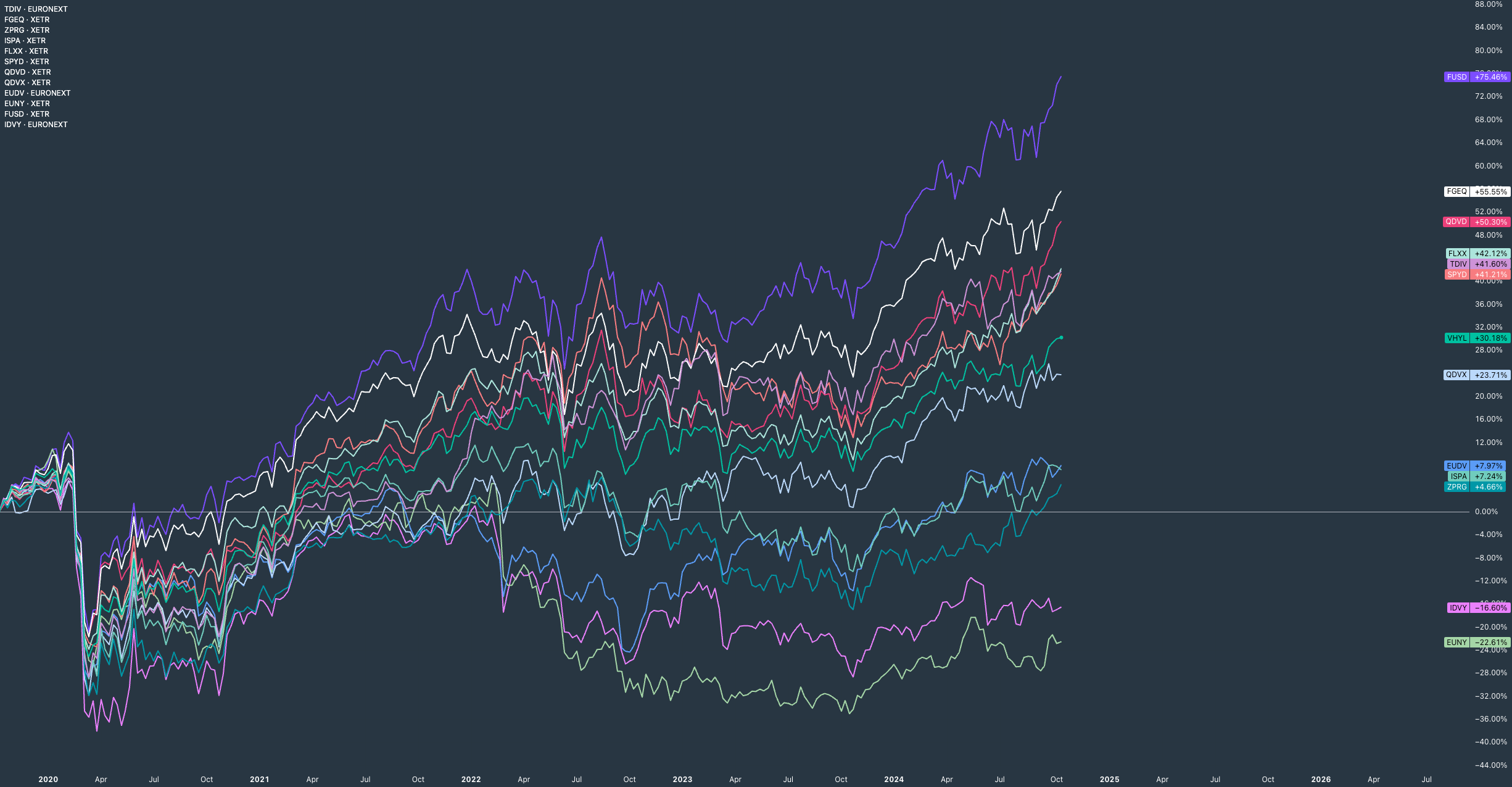

Resultaten dividend ETF's sinds 2019

Laten we eens kijken hoe deze ETF's het qua prestaties hebben gedaan in de afgelopen vijf jaren. Allereerst de koerswinst en daarna het totale rendement, inclusief uitgekeerd en opgespaard dividend.

Aardige verschillen in koerswinsten van de dertien ETF’s, toch? Je zit echter in een dividend ETF voor... het dividend. Laten we daarom eens kijken wat het totale dividend is geweest dat er uitbetaald is in de afgelopen vijf jaren.

Dat schets het plaatje dat EUNY het meeste dividend heeft uitbetaald en ook ISPA en ZPRG, die er qua koerswinst heel slecht uitkomen, lijken goede opties. Toch moeten we het totaalplaatje bekijken van koerswinst + dividendbetalingen.

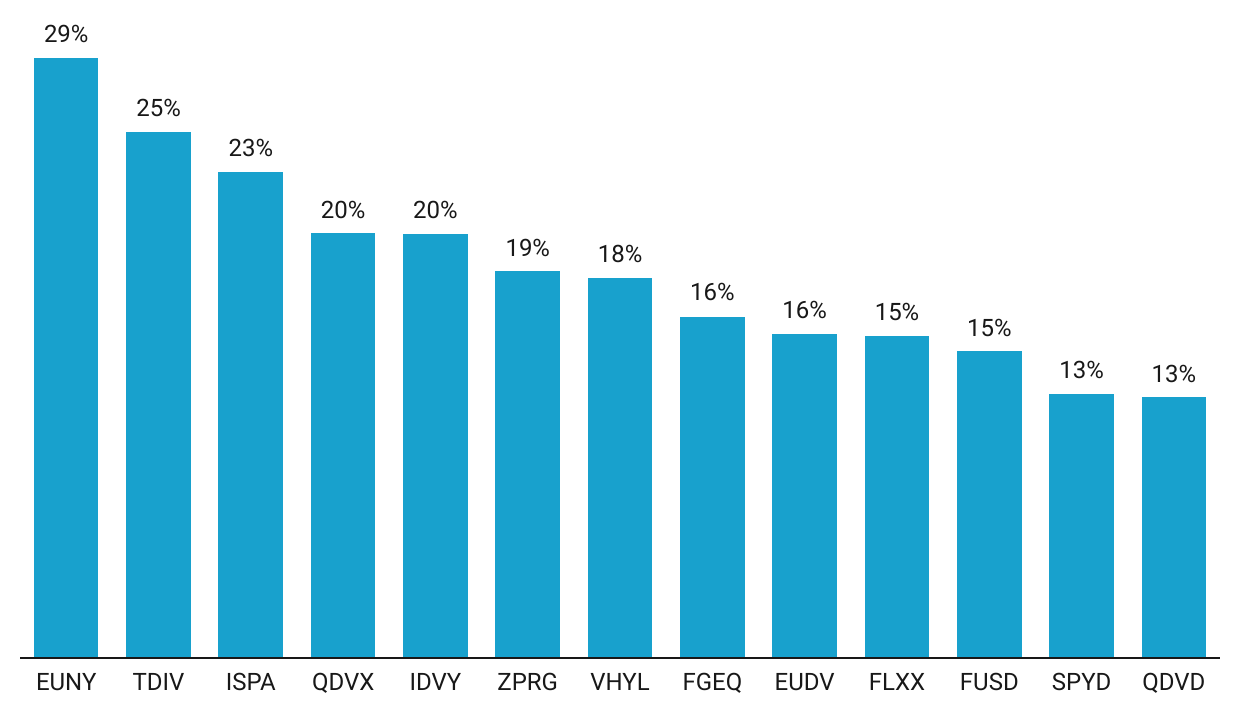

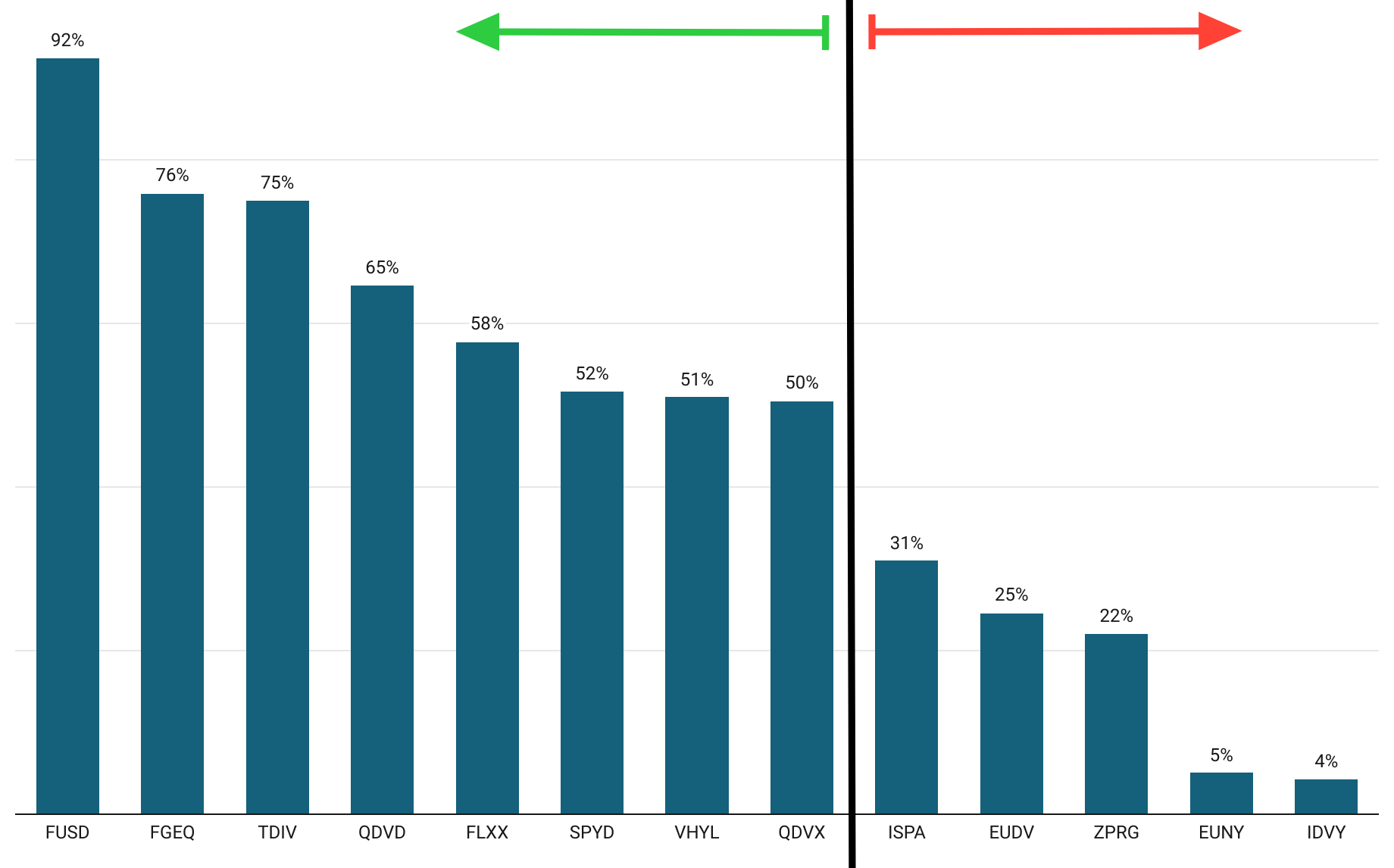

De vraag is dan: wat is het totale rendement van elk van de bovengenoemde dividend ETF's geweest in 5 jaar tijd (koerswinst + dividendbetalingen)?

Dat geeft ineens een heel ander beeld, waarbij er grote verschillen zijn in de totalen tussen de verschillende dividend ETF's in de afgelopen jaren.

Hou hierbij wel in het achterhoofd, nogmaals, dat deze ETF's dividend uitkeren (in euro’s). Dat uitgekeerde dividend heb ik in de berekening meegenomen, maar niet opnieuw geïnvesteerd in de ETF. Het dividend is dus onderdeel van het totale rendement, maar dan 'opgespaard'. Dit geldt voor alle ETF's, dus daarmee gelden dezelfde voorwaarden voor alle dertien!

De winnaars

Als we het totaalplaatje van koers + dividend bekijken, is op basis van total return de Fidelity US Quality Income ETF is de winnaar in de afgelopen 5 jaren. Voor mij was dit een redelijk onbekende dividend ETF en ook zie ik hem niet heel vaak in populaire lijstjes voorbij komen. Toch is hij gewoon te koop bij o.a. DEGIRO.

De winnaar werd op de voet gevolgd door de Fidelity Global Quality Income (FGEQ) en de VanEck Dividend Leaders (TDIV) ETF’s.

De verliezers

En dan nog de floppers, wat mij betreft: de Emerging Markets Dividend ETF (EUNY) en iShares Euro Dividend UCITS ETF (IDVY) hebben als enige koersverlies geboekt, maar maken voor het totale resultaat een hoop goed met het uitgekeerde dividend.

Hierdoor komt het totale resultaat voor deze twee ETF's nog wel net positief uit (+4% en +5% in vijf jaar tijd). Echter, het is geen sterk optreden en zeker niet waar ik mijn geld graag geparkeerd had, de afgelopen jaren.

Wereld Dividend ETF's

Beleggers in een wereldwijde dividend ETF waren de afgelopen jaren het beste af met de Fidelity Global Quality Income ETF (FQEG), de Franklin Global Quality Dividend ETF (FLXX) en de VanEck Morningstar Developed Markets Dividend Leaders ETF (TDIV).

De VanEck Dividend ETF (TDIV) doet het daarentegen met minder weging in de VS, namelijk 21%.

Bijkomend voordeel van de VanEck ETF is dat je geen dividendlekkage hebt en hierdoor enkele procenten extra rendement in vijf jaar tijd kunt bijschrijven (is meegenomen in de berekening).

Opvallend is hoe slecht de wereld dividend ETF's zoals de iShares STOXX Global Select Dividend 100 (ISPA) en de SPDR S&P Global Dividend Aristocrats (ZPRG) het deden.

Amerikaanse dividend ETF's

De drie dividend ETF's met Amerikaanse focus (FUSD, QDVD en SPYD) staan allen in de top van dit lijstje. Ook hier weer geldt: de markt in de Verenigde Staten deed het goed in de afgelopen jaren en blijft het voorlopig ook prima doen.

Reden om dus maar te spreiden naar mindere markten? Ik denk het voor nu even niet, maar alles kan veranderen in de toekomst natuurlijk.

Mocht je minder vertrouwen hebben in de toekomstige prestaties van de Amerikaanse markt, dan kun je overwegen om niet voor een pure VS gerichte ETF te gaan - ook al presteerden ze de afgelopen 5 jaar zeer goed.

Europese Dividend ETF's

De Europese dividend ETF's vallen wat tegen, als je het vergelijkt met de wereldwijde en Amerikaanse versies. Toch kwam met 50,5% totaal rendement, de iShares MSCI Europe Quality Dividend ESG ETF (QDVX) er beter uit dan de andere twee.

Het hangt er ook hier weer heel erg vanaf welke aanbieder je kiest, want dat maakt voor dezelfde regio alle verschil!

Mocht je ook, in tegenstelling tot de grotere fondsen die ik hier heb staan, overwegen om in Europa Dividend ETF's met minder AUM (€100 mln) te gaan zitten - overweeg dan deze prima alternatieven:

- WisdomTree Europe Equity

- Franklin European Quality Dividend

- Fidelity Europe Quality Income

- Vanguard Developed Europe

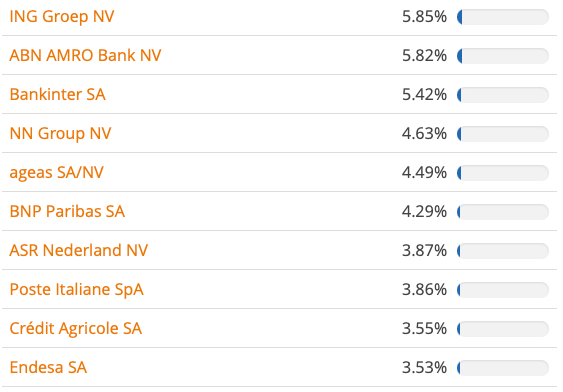

De verschillen in top holdings van de Europese dividend ETF's IDVY (iShares) en FEUI (Fidelity)

Emerging Markets Dividend ETF's

Ook al komt de populaire en grote iShares Emerging Markets Dividend ETF (EUNY) er dramatisch uit in deze vergelijking, toch is een dividend ETF die zich richt op Emerging Markets daarmee niet compleet kansloos.

Er zijn namelijk betere alternatieven. Daarmee heb je wellicht niet de wereldwijde winnaars of de beste dividend ETF te pakken, maar ze bieden wel betere resultaten dan hun grotere broer van iShares.

Het Beste Paard

Vergelijk meer dan 70 ETF's, met jaarlijkse prestaties en risico-indicatoren. Zo heb je in een overzicht alle informatie om de juiste ETF te kiezen voor jouw portfolio.

✓ Thema's, sectoren, landen & regio's

✓ Elke maand een update met de actuele cijfers

✓ Van technologie tot dividend ETF's

✓ Wij doen het werk, jij krijgt de inzichten

Mijn keuze voor een dividend ETF

Er gaat uiteraard heel wat specifiek denkwerk zitten in het kiezen van een dividend ETF. Kies je voor wereldwijde dekking, marktspecifiek (Europa, VS, Emerging) en wil je een ETF met veel of juist een beperkt aantal holdings?

Ik heb je in dit artikel laten zien wat de verschillen in rendementen kunnen zijn op vijf jaar tijd, tussen diverse dividend ETF's kiest. De een doet het beter qua dividend, de ander moet veel hebben van z'n koerswinst.

De strekking: jouw geld is de afgelopen 5 jaren bij sommige dividend ETF's in goede handen geweest en bij anderen weer helemaal niet.

Ook al zijn de dividendbelastingen meegenomen in deze overzichten en berekeningen, toch kan voor jou een ander belastingtarief gelden als je niet woonachtig bent in Nederland.

Conclusie

Doe vooral goed je eigen onderzoek en volg mijn conclusies hier niet blindelings, want ik heb slechts twee ogen en een brein om tot die aannames en resultaten te komen.

Ook al heb ik 13 verschillende dividend ETF's gekozen, er zijn er nog heel wat die ik buiten beschouwing heb gelaten. Wellicht heb jij er eentje die het nog beter doet!

En ondanks dat dit resultaat gebaseerd is op de afgelopen vijf jaren en geen garanties biedt voor de toekomst, kan ik toch duidelijk voor mijzelf stellen dat niet iedere dividend ETF met een mooi verhaal een goede belegging is.

De winnaars van deze vergelijking zijn voor mij:

- De Fidelity US Quality Income ETF (FUSD, Amerika)

- Fidelity Global Quality Income ETF (FGEQ, Wereld)

- VanEck Morningstar Developed Markets Dividend Leaders ETF (TDIV, Wereld)

Genoeg (maar niet teveel) spreiding, nette lopende kosten, goede koerswinsten en prima dividendbetalingen maken dit voor mij de toppers van het lijstje van dertien namen.

Wil je niet puur op total return kijken (dus wat het in totaal in vijf jaren heeft gedaan), maar wil je voor een mix van prima dividend EN niet achterblijven qua koerswinst? Dan zou ik zeggen dat je in ieder geval aan de linkerkant van de 13 ETF's moet willen zitten en niet aan de rechterkant.

Interessant? Lees dan ook zeker even het volgende artikel 👇🏻