Dit is iets wat me al maanden bezighoud. Wat als straks AI tools beschikbaar komen in of los van brokers, waarmee voor een periode de mensen die die AI tools inzetten de rest van ons zullen "outsmarten" en meer geld weten te verdienen

Krijgen we dan een verschil tussen de rendementen van non-AI users en AI-users? En hoe ziet dat er over vijf jaar uit? Heeft het dan nog wel zin om zelf het "werk" te doen.

Afgezien van de lol erin hebben uiteraard - net als dat mensen in een wereld waarin AI overal beter in zal zijn, zullen willen blijven leren en beter worden in muziek maken / schrijven / gamen / talen leren etc.

Vragen waar ik (nog) niet wakker van lig, maar wel tijdens de wakkere uren veel over nadenk.

Waar ligt onze voorsprong straks nog?

Als AI straks beter wordt in fundamentele en technische analyse dan wij ooit kunnen worden - en dat punt komt eraan - waar ligt de voorsprong dan nog voor particuliere beleggers?

In 2025 gebruikt schijnbaar al meer dan 60% van de particuliere beleggers wereldwijd een vorm van AI-tools voor het doen van beleggingsanalyses - een stijging van 46% in slechts één jaar tijd.

- AI drijft inmiddels 89% van het wereldwijde handelsvolume.

- In België en Nederland gebruikt meer dan 40% van de beleggers AI-tools of staat ervoor open.

De verschuiving is dus al begonnen. Maar wat betekent dit voor onze kansen om alpha te genereren?

De paradox van democratisering

Hier zit wellicht de kern van het probleem of de uitdaging: wat ons vandaag een voorsprong geeft, wordt morgen de standaard voor iedereen. Dit noemt men "commoditization": het proces waarbij geavanceerde tools zo toegankelijk (en goedkoop) worden dat ze hun concurrentievoordeel verliezen.

Denk aan de Bloomberg Terminals. Ooit gaven ze vermogensbeheerders een enorm voordeel. Nu zijn ze standaard voor elke serieuze professionele belegger. De voorsprong verdween omdat iedereen toegang kreeg.

Met AI gebeurt precies hetzelfde, maar dan veel sneller. De markt voor gedemocratiseerde AI groeit met 31% per jaar en zal volgens analisten tussen 2025 en 2029 met $63 miljard toenemen.

De kloof

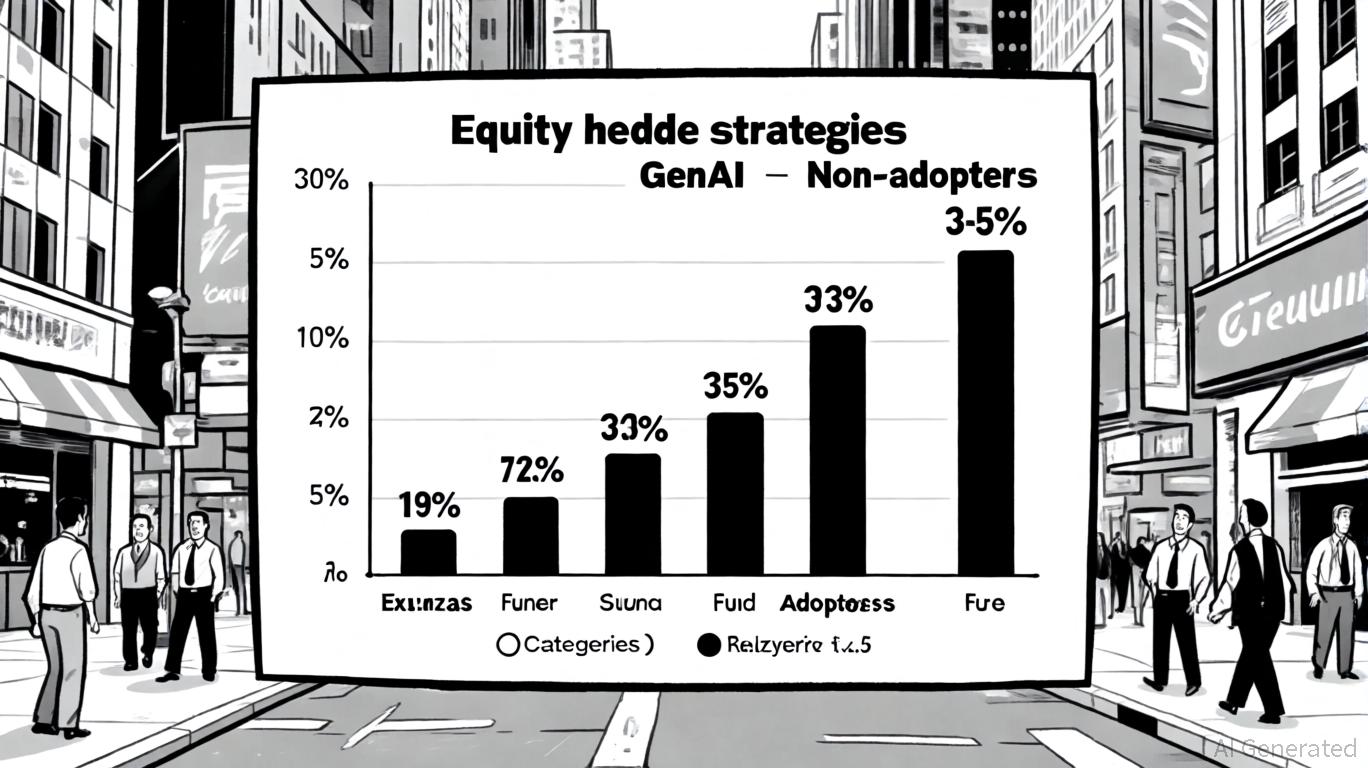

Krijgen we een kloof tussen beleggers en traders die AI gebruiken en zij die het (nog) niet gebruiken? Op de korte termijn: ja. Hedge funds die generatieve AI inzetten behalen nu al 3-5% hogere jaarlijkse rendementen dan fondsen die dat niet doen.

Ok, 3-5% klinkt nog niet als veel, maar bedenk je daarbij ook dat de tools die we nu hebben alleen maar beter worden in de toekomst.

Early adopters profiteren van razendsnelle analyses van miljoenen datapunten, emotieloze besluitvorming, en patroonherkenning die mensen gewoonweg niet kunnen evenaren. Maar, ook dit voordeel zal heel waarschijnlijk van korte duur zijn.

Waarom? Omdat AI-strategieën geen intellectuele eigendomsrechten kennen. Elke succesvolle strategie kan en zal snel worden gekopieerd. En als iedereen dezelfde AI-tools gebruikt, verdwijnen die kansen dus weer.

Zoals één onderzoeker het treffend formuleerde:

"Je moet steeds harder rennen op een loopband om op dezelfde plek te blijven"

Efficiënte markten nog efficiënter?

AI verwerkt nu al die nieuwe informatie razendsnel in aandelenkoersen. Onderzoek toont dat markten met AI-handelssystemen 30% smallere bid-ask spreads hebben en de transactiekosten met 25% tot 15% daalden. Dit betekent dat de markt steeds efficiënter wordt.

Voor particuliere beleggers die op zoek zijn naar "verkeerd geprijsde" aandelen wordt het steeds lastiger om die te vinden. Traditionele technische en fundamentele analyse wordt daarmee steeds minder effectief.

Maar hier komt de twist: uit recent onderzoek van de Universiteit van Hong Kong (jul 2025) blijkt dat na de introductie van ChatGPT, particuliere beleggers juist BETER gingen presteren.

AI verkleint hiermee dus de ongelijkheid tussen professionals en amateurs. Maar ook dit zal slechts een korte periode blijken te zijn waarin early adopters profiteren. Zodra AI-tools overal beschikbaar worden, verdwijnt ook dit voordeel weer en komt het speelveld weer in verhouding.

Waar ligt de alpha over vijf jaar?

Ken Griffin, oprichter van Citadel (een van 's werelds grootste hedge funds), zei in oktober 2025:

"Generative AI faalt in het helpen van hedge funds om alpha te produceren" - Bron

Dat klinkt contrair aan alle hype. Maar Griffin doelt op iets belangrijks: AI zorgt voor operationele efficiëntie, maar niet voor unieke returns.

Als iedereen dezelfde tools gebruikt en dezelfde earnings calls samenvat, krijg je convergent denken vermomd als innovatie. Het wordt eenheidsworst. De alpha zou volgens hem kunnen verschuiven naar naar vier gebieden waar AI minder goed in is:

1. Unieke toegang tot data

Als iedereen dezelfde datasets kan kopen, verdwijnt het voordeel. De échte voorsprong komt van proprietary data (exclusief in eigen beheer) die anderen niet hebben: alternatieve datasets, satellietbeelden, blockchain-data, of snellere toegang tot informatie.

Dit verklaart mogelijk waarom dataproviders in waarde stijgen terwijl AI zelf een commodity wordt.

2. Menselijke interpretatie van nieuwe situaties

AI-modellen zijn fundamenteel nog altijd "backward-looking": ze leren van historische data. Bij ongekende gebeurtenissen, paradigma-verschuivingen of baanbrekende technologieën heeft menselijk inzicht nog steeds waarde.

Vanguard benadrukt dat actieve managers die vroeg de volgende Amazon of NVIDIA weten te identificeren, zullen blijven outperformen.

AI kan een "ChatGPT" niet voorspellen. AI kan de opkomst van blockchain niet voorspellen. Menselijke intuïtie, creativiteit en het verbinden van ogenschijnlijk ongerelateerde concepten blijven waardevol.

3. Gedragsvoordelen en contrair denken

Terwijl AI emoties elimineert, introduceert het andere beperkingen. AI kan "kuddegedrag" vertonen door te convergeren naar zogeheten consensus-views. Hedge fund managers waarschuwen dat als meerdere AI-systemen op dezelfde informatie reageren, dit juist volatiliteit kan versterken.

Menselijke beleggers die geduld, langetermijnvisie en contrair denken kunnen toepassen, behouden mogelijk nog altijd jarenlang een edge.

Commissievrij beleggen voor iedereen. Automatiseer je groei aan de hand van een pie (mandje), ontvang dagelijks rente en beleg al vanaf €1 met fractionele aandelen.

Lees onze review en ontvang een gratis fractioneel aandeel als je een account opent.

4. Aanvulling in plaats van vervanging

De beste resultaten komen niet van AI versus mens, maar van AI+mens versus mens. Morgan Stanley ontdekte dat hun nieuwe AI-systeem "Next Best Action" succesvol werd omdat ze honderden meetings hielden met adviseurs om hun zorgen te begrijpen en hun feedback te integreren. Dit verhoogt "alpha velocity", de snelheid waarmee waardevol inzicht kan worden gegenereerd.

Niet de AI zelf geeft de doorslag, maar hoe je ermee werkt.

Mijn scenario over vijf jaar

Tegen 2030 verwacht ik dat AI-tools overal zullen zijn. Net zoals nu (bijna) niemand meer handmatig grafieken tekent, zal straks niemand meer beleggen zonder AI-assistent. Dit wordt de baseline en er zal weinig tot geen voordeel meer uit te behalen zijn.

We zullen veel minder bezig zijn met dagelijks naar grafieken te staren of rapporten van earnings te ontleden. Ook zullen we minder handmatig vragen stellen aan AI over die rapporten en trends, want AI zal automatisch via agents die vragen en antwoorden al toepassen om tot de beste strategie (aankoop/verkoop) voor ons beleggingsdoel te komen.

De alpha verschuift naar kwaliteit van data, doordat het dan niet meer gaat om "welke AI doet de beste technische analyse", maar wie heeft de beste en meest unieke data-interpretatie. Veel AI tools zullen over dezelfde data beschikken en dus tot dezelfde conclusies komen. Maar als jouw data "beter" is, dan kun je wellicht ook tot andere of betere conclusies komen.

FRONTIER

Hoe ziet de wereld eruit na 2035? En hoe kun je daar nu al op inspelen met slimme beleggingen? We nemen je mee langs de grootste technologische trends en de meest veelbelovende investeringskansen in onder andere:

✓ Artificial Intelligence

✓ (Autonomous) Robotics

✓ Space Economy

✓ Quantum Computing

Heeft het nog zin om zelf aan de slag te gaan?

Dat hangt af van je doel denk ik, tegen die tijd. Puur voor rendement zal het vast niet meer hoeven. Daar zal AI vast veel beter in zijn. De AI-voorsprong die sommigen vandaag hebben, verdwijnt zodra tools een commodity worden voor de meesten van ons.

De meeste (actieve) beleggers zullen daarmee wellicht dezelfde rendementen hebben, zoals veel passieve beleggers nu ook onderling hebben, omdat een fonds of ETF het werk voor allen doet - met dezelfde uitkomst.

Als je tegen die tijd toegang hebt tot unieke data, alternatieve informatiebronnen of expertise in specifieke niches waar AI nog geen goede training heeft, dan zou actief beleggen i.c.m. AI-ondersteuning waardevol en lucratief kunnen blijven. Maar ik verwacht dat dit slechts voor heel weinig mensen weggelegd is.

Het intellectuele proces blijft natuurlijk (mogelijk) wel interessant: het leren begrijpen van bedrijven en markten en de voldoening halen uit het doen van eigen analyses. Net als muziek maken of talen leren, zit die waarde in het proces, en niet alleen in het resultaat.

De tijdlijn

Wat zou dit kunnen betekenen voor mijn manier van beleggen, richting 2030?

Ik zal heel waarschijnlijk op de korte termijn (nu - 2027) iets scherper willen zijn op het experimenteren met AI-tools voor het doen van analyses en het automatiseren van taken.

Ik merk nu nog dat er vaak antwoorden uitkomen die ik niet volledig vind en zelf beter zou kunnen - omdat ik het van meerdere kanten bekijk. Zoals met de serie Het Beste Paard. Ik heb zo vaak fouten gevonden in de analyse van AI, dat ik hier simpelweg (nog) niet op kan vertrouwen.

Daarnaast realiseer ik me tweeledig, dat:

- Ik nu AI kan gebruiken en nog niet veel mensen om mij heen dat ook op dezelfde kwalitatieve manier (dagelijks) doen.

- Dit waarschijnlijk binnen 2 jaar heel anders is, waarbij de meesten AI zullen gebruiken om tot dezelfde conclusies te komen als ik.

Op de middellange termijn (2027-2030) wil ik in de gaten houden welke AI tools algemeen ingezet worden door beleggers en traders, om hier zelf niet mee achterop te raken.

Hierbij wel realiserende, dat wanneer AI tools succesvol in brokers geïntegreerd worden, iedereen gaandeweg waarschijnlijk dezelfde resultaten zal behalen. Ik wil mijn vermogen blijven ontwikkelen om unieke kansen te spotten, gedragspsychologie te begrijpen en langetermijntrends te identificeren die AI niet ziet omdat ze nog geen historische data hebben.

Lange termijn (na 2030): dat zie ik dan wel weer ;-)

Ik denk dat het eraan zit te komen en we ons allemaal dienen af te vragen of de manier waarop we nu beleggen, straks nog wel relevant zal zijn. Hoe pas je je aan en in welk tempo kunnen we verwachten dat er grote veranderingen zullen plaatshebben?

We gaan het zien (en in de gaten houden).