Nvidia is geen gewoon techbedrijf meer. Het is hét symbool van de AI-opkomst. Met een waardering die inmiddels ruim boven de $4 biljoen ligt, is elk kwartaalrapport van Nvidia uitgegroeid tot een macro-event.

Eind deze maand, op 27 augustus, volgt de Q2 update van Nvidia. Voor beleggers gaat het niet alleen om de vraag hoeveel omzet er dit keer uit datacenters rolt. Het gaat om iets groters: bevestigt Nvidia dat de AI-golf aanhoudt of zien we de eerste scheurtjes?

Daarom kijken niet alleen aandeelhouders, maar ook beleggers in Alphabet, Microsoft of zelfs kleinere AI-plays als Palantir of AMD met spanning naar de cijfers. Want Nvidia’s kwartaalresultaten bepalen indirect de richting van de hele sector.

Kerncijfers om te volgen

Bij Nvidia draait alles om datacenter-omzet. In het afgelopen kwartaal steeg die met zo’n 73% jaar-op-jaar en is nu goed voor bijna 90% van de totale omzet. Geen gaming, geen auto’s, maar pure AI-infrastructuur stuwt het bedrijf naar recordhoogten.

Ook marges zijn cruciaal. De brutomarge ligt rond de 75%, ongekend hoog in de hardwarewereld. Dat geeft Nvidia de ruimte om fors te investeren in R&D én tegelijkertijd aandeelhouders te belonen via aandeleninkoop.

Wat beleggers nu willen weten: kan dit groeiritme aanhouden? De markt prijst in dat Nvidia de komende kwartalen blijft verrassen. Elk teken van vertraging kan dus direct hard afgestraft worden.

Onlangs hebben we een uitgebreide analyse geschreven over Nvidia, met een fundamentele- en technische analyse, exclusief voor PLUS-leden.

De Lange TermijnYuri

De Lange TermijnYuri

Signalen voor de markt

Nvidia’s resultaten zijn niet alleen een interne scorekaart. Ze sturen verwachtingen over de hele AI-waardeketen. Denk aan:

- Cloudspelers: Microsoft, Amazon en Google kopen massaal Nvidia-chips om hun AI-diensten te laten draaien. Hun investeringsplannen hangen dus direct samen met Nvidia’s productiecapaciteit.

- Concurrenten: AMD en Intel worden gespiegeld aan Nvidia’s prestaties. Als Nvidia blijft domineren, kunnen hun groeiverhalen moeilijker overtuigen.

- Softwarebedrijven: van Palantir tot kleinere AI-applicaties, allemaal zijn ze indirect afhankelijk van de snelheid waarmee AI-infrastructuur wordt uitgerold.

Met andere woorden: Nvidia’s kwartaalupdate geeft beleggers een vroege blik op hoe breed de AI-adoptie werkelijk is.

Waardering en verwachtingen

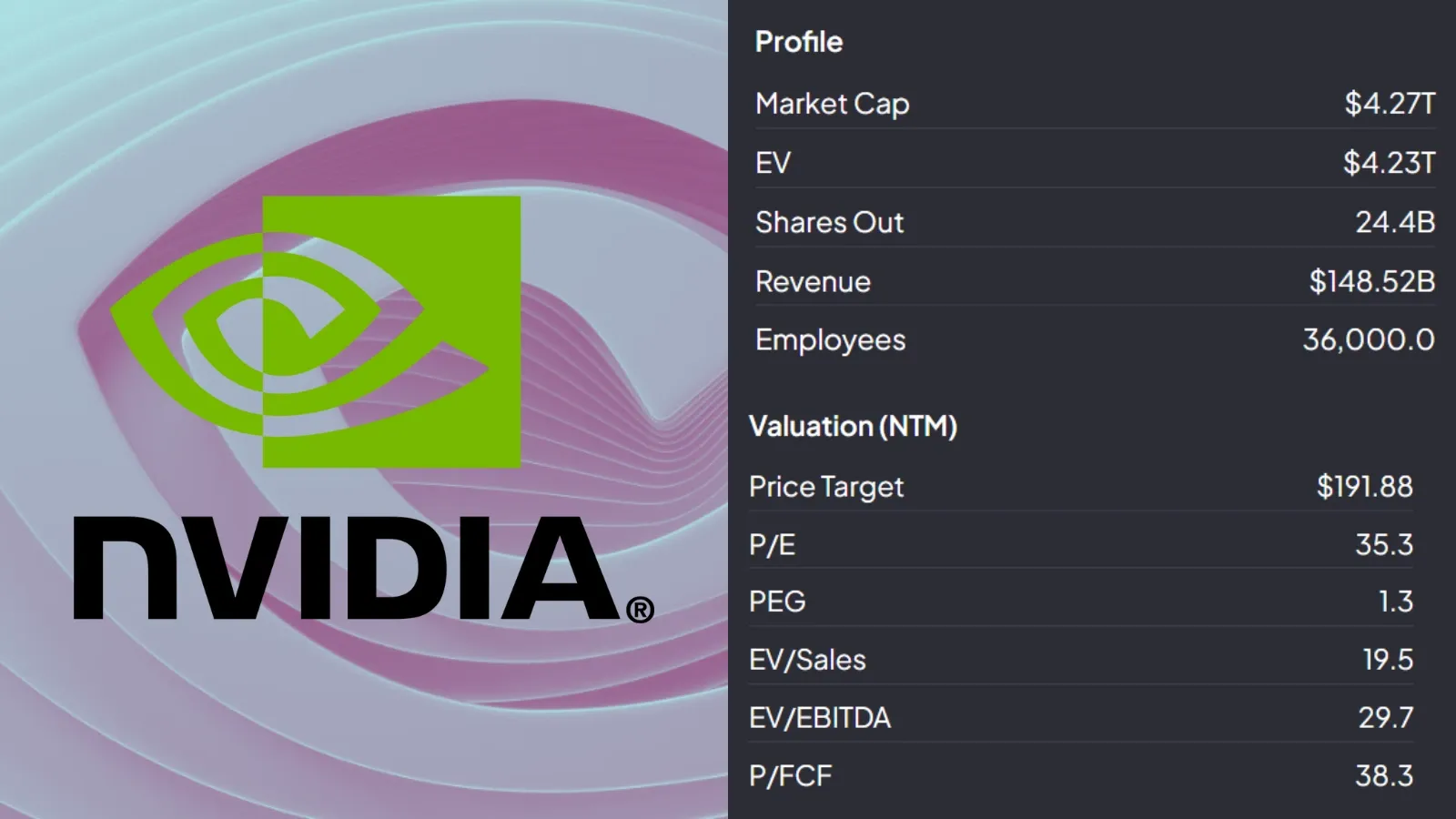

Met een P/E-ratio die varieert rond de midden-30’s is Nvidia niet echt goedkoop. Toch vinden veel beleggers de waardering te rechtvaardigen zolang de omzetgroei hoog blijft. De uitdaging: dit tempo kan niet eeuwig doorgaan.

Analisten verwachten dat Nvidia de komende twaalf maanden richting de $120 miljard omzet kan gaan. Dat zou meer zijn dan Intel en AMD samen.

Maar voor zo’n waardering moet Nvidia blijven verrassen. Eén tegenvallende outlook kan de lucht uit de koers halen, en dat risico groeit naarmate de verwachtingen verder oplopen.

Voor beleggers is het dus balanceren tussen geloof in de AI-supercycle en de wetenschap dat zelfs de beste groeiverhalen niet oneindig zijn.

Commissievrij beleggen voor iedereen. Automatiseer je groei aan de hand van een pie (mandje), ontvang dagelijks rente en beleg al vanaf €1 met fractionele aandelen.

Lees onze review en ontvang een gratis fractioneel aandeel als je een account opent.

Risico’s die je niet mag negeren

Naast waardering spelen andere risico’s een rol:

Wat dit betekent voor beleggers?

De cijfers van Nvidia zijn een directe reality check voor iedereen die inzet op AI. Bevestigt Nvidia de explosieve groei, dan kan dat nieuwe rally’s ontketenen in de hele sector. Maar elke hint van vertraging kan leiden tot brede correcties.

Voor langetermijnbeleggers betekent dit: Nvidia blijft de ultieme graadmeter voor AI. Zelfs als je het aandeel zelf niet bezit, sturen hun cijfers de waardering van tientallen andere aandelen. Daarom loont het om elk kwartaalrapport van Nvidia scherp te volgen.

Wie Nvidia zelf wil kopen, moet accepteren dat de risk/reward scheef is. Ja, de markt kan nog hoger, maar bij tegenvallers zijn forse dalingen mogelijk.

Voor wie al stevig in AI-aandelen zit, kan Nvidia’s rapport ook een kans zijn om de weging van AI in de portefeuille te herzien.

Conclusie

Nvidia is niet langer simpelweg een chipmaker, maar dé AI-barometer van de markt. De komende kwartalen zullen beslissen of het AI-optimisme doorzet of afvlakt. Voor beleggers is dat de reden om Nvidia’s cijfers niet te zien als bedrijfsnieuws, maar als een macro-signaal.

Of je nu in Nvidia, AMD, Microsoft of Palantir zit: het succes van je beleggingen hangt in grote mate af van hoe lang Nvidia dit groeiverhaal kan volhouden.

Ontvang verrassende ideeën, diepgaande inzichten en toegang tot onze portefeuille — zonder zelf tientallen uren onderzoek te doen.

✓ Actueel inzicht in onze portfolio's

✓ Analyses die je uren research besparen

✓ Inzichten over aandelen, crypto én ETF's

✓ Volledige toegang tot de community